了解了消费税的概念,那么消费税的特点有哪些呢?接下来就为大家介绍消费税的特点。

一般来说,消费税的征税对象主要是与居民消费相关的最终消费品和消费行为。与其他税种比较,消费税具有以下几个特点:

(一)征税项目具有选择性

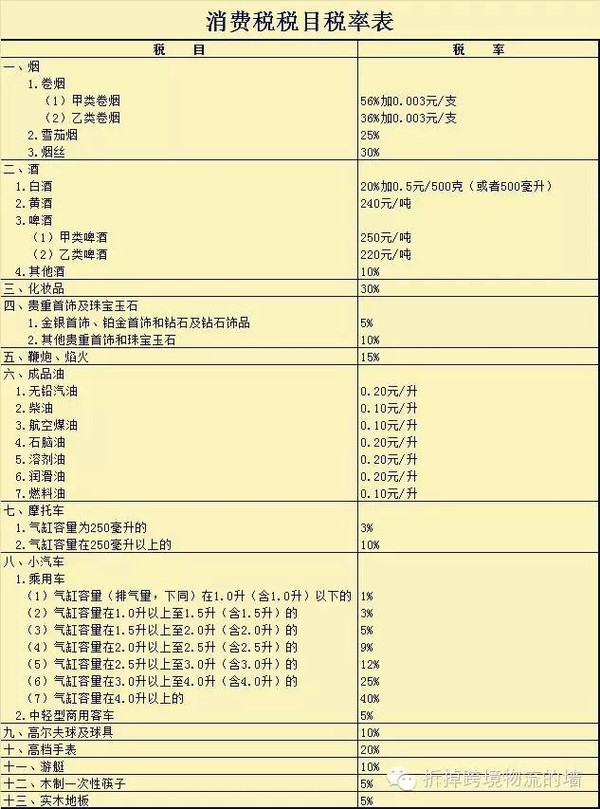

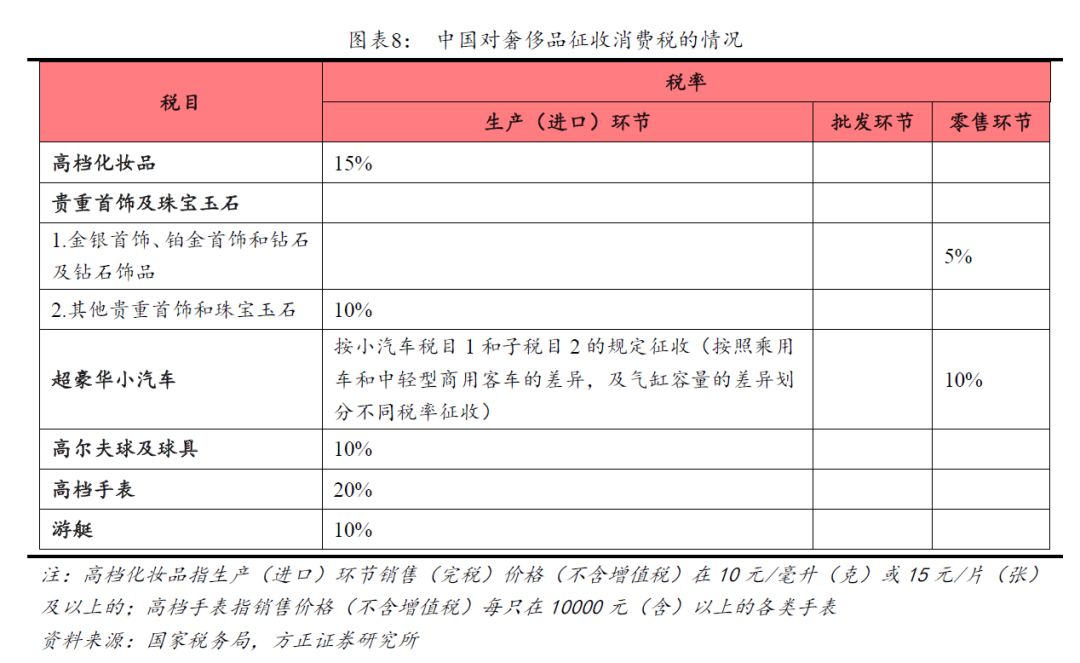

各国目前征收的消费税实际上都属于对特定消费品或消费行为征收的税种。尽管各国的征税范围宽窄有别,但都是在人们普遍消费的大量消费品或消费行为中有选择地确定若干个征税项目,在税法中列举征税。我国1994年实行的税制中,消费税主要包括了特殊消费品、奢侈品、高能耗消费品、不可再生的资源消费品和税基宽广、消费普遍、不影响人民群众生活水平,但又具有一定财政意义的普通消费品,目前消费税税目有15个。

(二)征税环节具有单一性

消费税是在生产(进口)、流通或消费的某一环节一次征收(卷烟除外),而不是在消费品生产、流通或消费的每个环节多次征收,即通常所说的一次课征制。

(三)征收方法具有多样性

消费税的计税方法比较灵活。为了适应不同应税消费品的情况,消费税在征收方法上不力求一致,有些产品采取从价定率的方式征收,有些产品则采取从量定额的方式征收。在具体操作上,对一部分价格差异较大,且便于按价格核算的应税消费品,依消费品或消费行为的价格实行从价定率征收;对一部分价格差异较小,品种、规格比较单一的大宗应税消费品消费税,依消费品的数量实行从量定额征收。由于两种方法各有其优点和缺点,因此,目前对有些产品在实行从价定率征收的同时,还对其实行从量定额征收。

(四)税收调节具有特殊性

消费税属于国家运用税收杠杆对某些消费品或消费行为特殊调节的税种。这一特殊性表现在两个方面:一是不同的征税项目税负差异较大,对需要限制或控制消费的消费品规定较高的税率,体现特殊的调节目的;二是消费税往往同有关税种配合实行加重或双重调节消费税,通常采取增值税与消费税双重调节的办法,对某些需要特殊调节的消费品或消费行为在征收增值税的同时,再征收一道消费税,形成一种特殊的对消费品双层次调节的税收调节体系。

(五)消费税具有转嫁性

凡列入消费税征税范围的消费品,一般都是高价高税产品。因此,消费税无论采取价内税形式还是价外税形式,也无论在哪个环节征收,消费品中所含的消费税税款最终都要转嫁到消费者身上,由消费者负担,税负具有转嫁性。消费税转嫁性的特征,要较其他商品课税形式更为明显。