兼并重组的趋势仍在推进,新巨头、新势力和新业务为整个汽车产业链注入了新鲜血液。

2018年3月9日,美国德纳股份(Dana Inc.)与英国吉凯恩(GKN)传动系统事业部宣告合并,交易金额高达61亿美元(约合人民币386亿元)。成为今年以来汽车零部件行业最大并购事件。

两者合体后,新成立的德纳股份有限公司(Dana plc)将是全球业务最全面、体量最大的汽车传动巨头之一。在合并之后,德纳除了传统传动业务之外,还将推进电气化技术转型。

林立的山头越来越多地合并为庞然大物以实现协同效应,同时新崛起的初创势力给予传统企业鞭策,朝着“四化”方向发展的新技术新业务又对汽车产业进行了重新诠释。新巨头、新势力和新业务,这三新为整个汽车产业链注入了新鲜血液,寻找下一个进步的维度与方向。

No.1传动大亨?

在英国Melrose Industries公司出价70亿英镑(约合96亿美元)恶意收购之后,吉凯恩认为这一价格收购其总体业务(含航空与汽车)明显被低估,于是决定寻找真正适宜的合作伙伴,将航空业务和汽车业务分拆处理。3月2日吉凯恩刚刚承认与德纳接洽,而短短一周后,即宣布汽车业务将被德纳合并。

德纳全球总裁兼CEO James Kamsickas

根据协议,德纳为达成交易,需向吉凯恩支付16亿美元现金,承担近10亿美元的净养老金负债,并且向吉凯恩发行1.33亿新公司的股票,总价值约为35亿美元(基于德纳3月8日的股价计算)。总交易金额为61亿美元。目前尚不得知吉凯恩航空业务价值几何,但加上汽车业务的61亿美元将大幅超过Melrose的96亿美元报价。

由此,德纳股东将持有新公司约52.75%的股份,吉凯恩将持有约47.25%的股份。新公司命名为德纳股份有限公司(Dana plc),注册地为英国,其纽约证券交易所股票代码仍为DAN。取决于股东和监管部门常规审批情况,德纳预计将在2018年下半年完成该交易。

交易完成时,管理权和领导权即刻生效。德纳董事会非执行董事长Keith Wandell将出任新公司的非执行董事长,德纳全球总裁兼CEO James Kamsickas将出任总裁、首席执行官兼董事。除了德纳代表以外,合并公司的董事会还将包括由吉凯恩指定的两位代表。

《每日汽车》研究德纳提供的资料发现,两家世界级百年企业之间在相关业务进行整合后,新德纳将超越博格华纳、大陆、采埃孚,成为轻型车、商用车和非公路用车传动系统的领跑者,2017年估计总销售额可达到134亿美元。2016年时德纳销售额为58.6亿美元,相当于交易后预估销售额的四成。通过一次合并交易,德纳将销售额提升了1.3倍,形成优势更为明显的规模效应。

而按照这一销售额,德纳2017年在《汽车新闻》统计的全球零部件百强榜中的名次将大幅上升。2016年百强榜中,135亿美元可使企业进入前二十强中。而当年德纳排名第44名,吉凯恩位列第37名。

吉凯恩传动系事业部主要服务于轻型车三大细分市场——等速传动轴、全轮驱动系统和电气化传动系。它在机械系统、电子和软件控制装置以及车辆整合等方面都属于佼佼者。此次合并还将包括专注于非公路动力产品和服务的吉凯恩非公路传动系服务部。

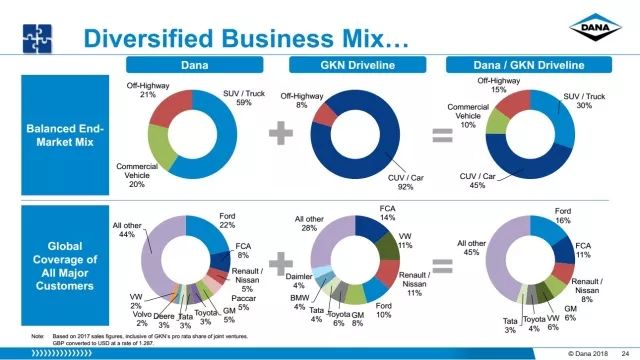

从业务结构可以看出,按照“轻型车”、“商用车”和“非公路用车/工程机械”传动分类,德纳无论是在轻型车后驱四驱,还是商用车、公交,抑或农业建筑机械传动领域都有全面的涉足,但独于前驱系统存在缺口。而吉凯恩则擅长前驱全驱和工程机械传动,商用车业务存在空白,两者的合并堪称“强强联合”,在原材料采购、成本等方面均可从规模效应中获益。相形之下,典型的竞争对手往往只聚焦在传动的局部领域,在总体实力上难以和新德纳抗衡。

从整车客户分布而言,德纳因为源头同福特的关联,最大客户为福特,但与大众、宝马、戴姆勒等欧洲车企的业务往来较少;吉凯恩则有11%业务来自大众,能够为德纳补上欧洲业务的短板。

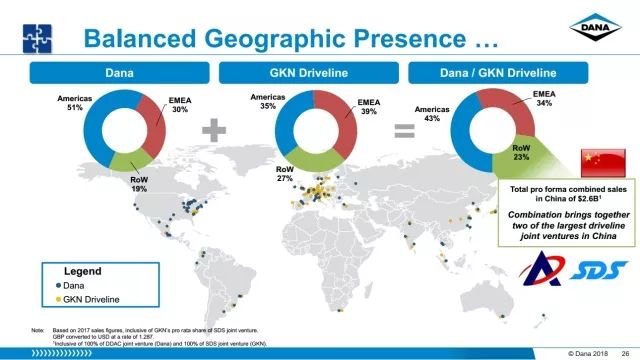

新巨头在中国市场的表现也将更为突出。根据《每日汽车》掌握的数据,德纳原先在华业务年收入为13亿美元,与吉凯恩合并后将达到26亿美元,恰好翻倍。德纳目前国内组建了合资公司的大客户主要是东风、一汽、潍柴、北汽和江淮等;吉凯恩主要客户有上汽、吉利、长安和长城等。

“无论是从战略角度还是财务角度,我们都相信,这笔交易将显著增强德纳的实力,这是因为新公司将具备全球规模效应、技术领导力、强大的盈利能力、极具吸引力的现金流量曲线等诸多优势。”德纳执行副总裁兼首席财务官Jonathan Collins说,“从近期来看,我们预期公司将实现出色的资本收益率,并将继续提升投资等级信用。”

其预计,双方的传动系将在三年内产生高达2.35亿美元的营运成本协同效应,强化盈利能力。并且合并后的第一个完整年收入将实现增长。

电气化趋势将是重点

原先汽车零部件以及相关行业大小不一的企业林立,各擅胜场。在全球化背景和产业升级需求推进下,大型并购逐渐成为近年来的热潮。

诸如采埃孚收购天合创下汽车零部件历史上最大并购(130亿美元),侧重安全和转向业务;恩智浦合并飞思卡尔打造半导体巨头,涉及汽车电子;安通林收购麦格纳内饰业务,跃居全球最大汽车内饰供应商;麦格纳收购格特拉克,强化DCT变速箱技术……每一起并购或者业务锐化或者范围扩大化,通过牵手抱团达成更强的企业战斗力。

而合并之后业务内容朝着时代新方向迁徙,则是一个重要趋势。这也是为何德纳整合吉凯恩之后强调电气化的缘故。德纳整合吉凯恩传动系固然可赢得收入、盈利、成本协同方面的好处,但这并不是合并更为重要的目的。面向电气化未来的思考、布局,才是德纳采取大动作的目的。

据《每日汽车》了解,在双方战略整合的四大要点中,就包括“领先的电气化”这一方面。未来新德纳将通过eDrive系统打造独特优势;在整车客户转向电动车业务的同时,德纳与吉凯恩之前各自的研发投入将得以汇通,实现双倍效果;“轻型车”、“商用车”和“非公路用车/工程机械”三个板块的电气化也将通过核心技术共享加快进度。

当前德纳正与汽车制造商合作开发全时四轮驱动(AWD)的电动车桥,满足客户对与传统的前轮驱动和与混合动力汽车匹配的四轮驱动功能的需求。该供应商计划在2018年为电动公共巴士和城市运输工具推出全新的Spicer®Helios电车桥。吉凯恩的加盟有望实现如虎添翼的效果。

近几年,无论是海外的底特律车展、日内瓦车展,还是国内的北京车展和上海车展,众多或熟悉或陌生的新能源车高调地突出传统燃油车的重围。2015年我国政府发布了《中国制造2025》,强调侧重电气化、智能化的未来发展。对此,德纳曾告诉《每日汽车》记者,除却传统需求,未来几年汽车行业将主要聚焦于高端车辆、新能源汽车以及联网车辆三方面。这推动上游供应商研制符合电动车的配件,满足整车厂的需求。

James Kamsickas认为,这次交易将使德纳牢牢占据车辆传动系统的全球领导者地位,并抢先在电驱系统领域获得领头地位。在德纳与吉凯恩倍加关注的中国市场,新能源汽车销量已经稳居全球第一,强化电气化技术自然对巩固在华市场地位极为关键。

汽车产业的发展路径越发明晰:传统的诸强存在业务上的重叠与内耗,未来将更趋整合统一;而小型初创技术公司则将从更为细分的技术层面为大型公司提供方案;巨头和新势力在新能源、智能化的道路上加速迈进,最终全产业乃至整个人类生活也将迎来彻底的颠覆与升华。