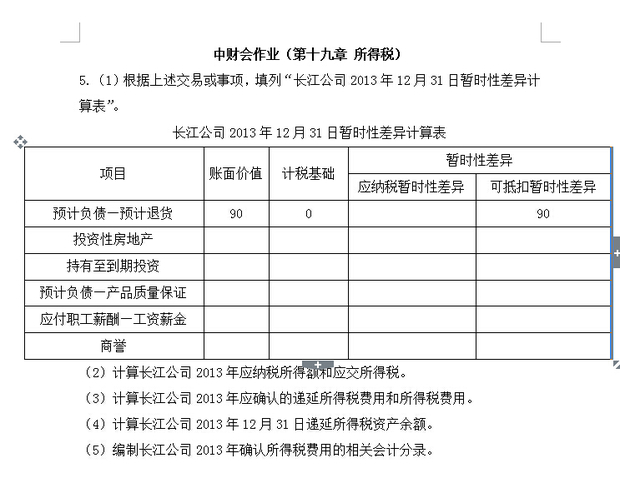

初级经济法 || 考点精讲

第四章 增值税、消费税法律制度

4.2.2增值税征税范围 ★★★

(一)增值税征税范围的一般规定

增值税的征税范围包括在中国境内销售货物或劳务,销售服务、无形资产或者不动产以及进口货物。

1. 销售货物:销售货物是指有偿转让货物的所有权。

2. 销售劳务:销售劳务是指有偿提供加工、修理修配劳务。

3. 进口货物:进口货物是指申报进入中国海关境内的货物。

提个醒

(1)货物是指有形动产,包括电力、热力、气体在内。

(2)单位或个体工商户聘用的员工为本单位或雇主提供加工、修理修配劳务不属于增值税征税范围。

(3)只要是报关进口的应税货物,均属于增值税的征税范围,除享受免税政策外,在进口环节缴纳增值税。

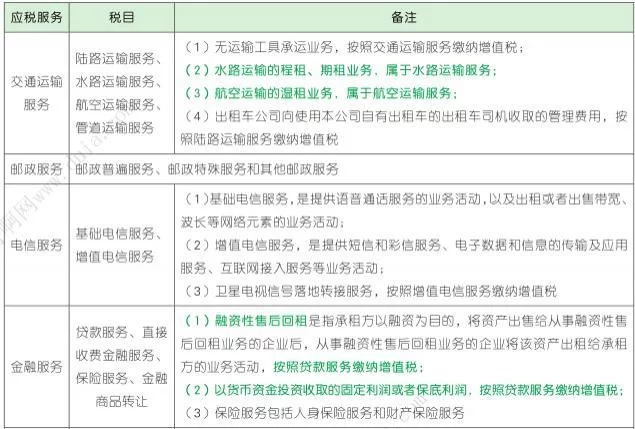

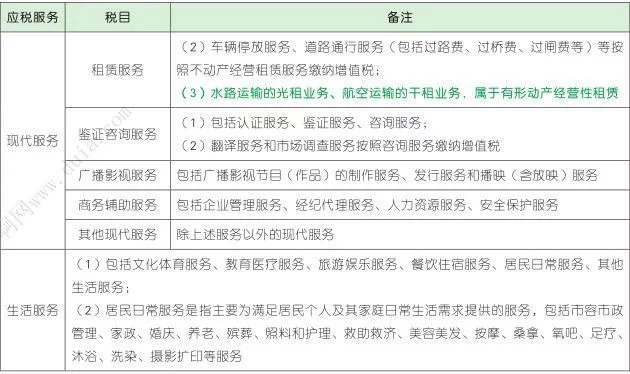

4. 销售服务

广告经济师学习_报考条件及报名须知

×

广告退休女护士惊爆!常吃二甲叒胍导致的后果居然这么严重!

×

涨知识

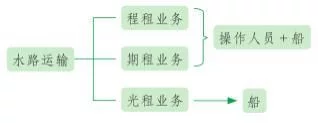

(1)水路运输

程租业务是指水路运输企业为租船人完成某一特定航次的运输任务并收取租赁费的业务。

期租业务是指水路运输企业将配备有操作人员的船舶承租给他人使用一定期限,承租期内听候承租方调遣,不论是否经营,均按天向承租方收取租赁费,发生的固定费用均由船东负担的业务。

光租业务是指水路运输企业将船舶在约定的时间内出租给他人使用,不配备操作人员,不承担运输过程中发生的各项费用,只收取固定租赁费的业务活动。

(2)航空运输

干租业务是指航空运输企业将飞机在约定的时间内出租给他人使用,不配备机组人员,不承担运输过程中发生的各项费用,只收取固定租赁费的业务活动。

湿租业务是指航空运输企业将配备有机组人员的飞机承租给他人使用一定期限,承租期内听候承租方调遣,不论是否经营均按一定标准向承租方收取租赁费,发生的固定费用均由承租方承担的业务。

分析君

程租、期租、湿租 VS 干租、光租(实质重于形式)

(1)提供运输服务需“司机”+“运输工具”才能完成整个运输服务。

(2)提供租赁服务只提供“设备”即可。

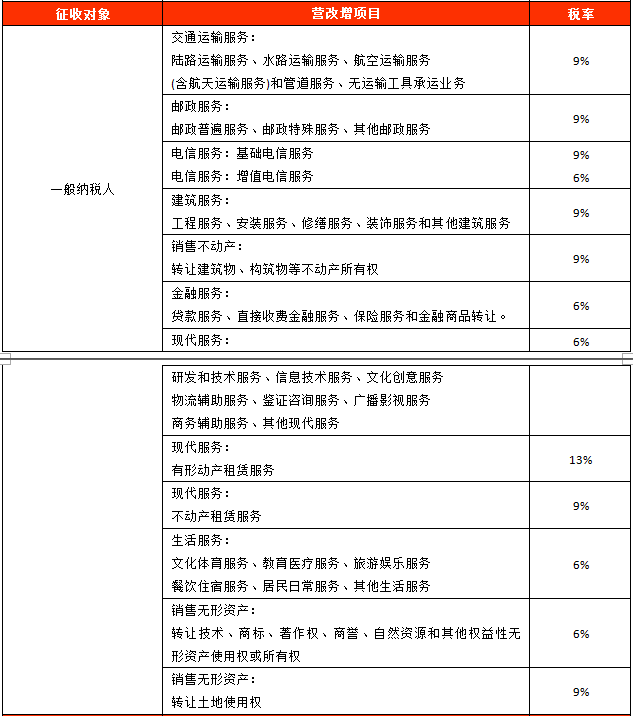

(3)程租 、期租、湿租操作人员+运输工具本质是提供运输服务,适用税率 9%。

(4)干租、 光租运输工具本质是有形动产经营租赁,适用税率 13%。

5. 销售无形资产

销售无形资产是指转让无形资产所有权或者使用权的业务活动。无形资产包括技术、商标、著作权、商誉、自然资源使用权和其他权益性无形资产。

(1)技术包括专利技术和非专利技术。

(2)自然资源使用权包括土地使用权、海域使用权、探矿权、采矿权、取水权和其他自然资源使用权。

(3)其他权益性无形资产包括基础设施资产经营权、公共事业特许权、配额、经营权(包括特许经营权、连锁经营权、其他经营权)、经销权、分销权、代理权、会员权、席位权、网络游戏虚拟道具、域名、名称权、肖像权、冠名权、转会费等。

提个醒

税法与会计准则对于商誉的划分有所不同。税法上,将商誉归属于无形资产,而会计准则上不将商誉归属于无形资产。考生注意两科目之间知识点的差异。

6. 销售不动产

销售不动产是指转让不动产所有权的业务活动。

(1)不动产是指不能移动或者移动后会引起性质、形状改变的财产,包括建筑物、构筑物等。

(2)转让建筑物有限产权或者永久使用权的,转让在建的建筑物或者构筑物所有权的,以及在转让建筑物或者构筑物时一并转让其所占土地的使用权的,按照销售不动产缴纳增值税。

(二)视同销售、混合销售和兼营

1. 视同销售

(1)视同销售货物行为

将货物交付其他单位或者个人代销;

销售代销货物;

设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送至其他机构用于销售,但相关机构设在同一县(市)的除外;

将自产或委托加工的货物用于非增值税应税项目;『无外购货物』

将自产或委托加工的货物用于集体福利或者个人消费;『无外购货物』

将自产、委托加工或购进的货物作为投资,提供给其他单位或个体工商户;

将自产、委托加工或购进的货物分配给股东或投资者;

将自产、委托加工或购进的货物无偿赠送其他单位或个人。

提个醒

外购的货物用于集体福利、个人消费的,不得抵扣进项税额;已抵扣的,作进项税额转出处理。

(2)视同销售服务、无形资产或不动产

单位或个体工商户向其他单位或个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外;

单位或者个人向其他单位或个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外;

财政部和国家税务总局规定的其他情形。

2. 混合销售

(1)混合销售是指一项销售行为既涉及货物又涉及服务。『同一项销售行为』

(2)从事货物的生产、批发或者零售的单位和个体工商户以及以从事货物的生产、批发或者零售为主,并兼营销售服务的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税。『“客随主便”』

(3)其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。

提个醒

自 2017 年 5 月起,纳税人销售活动板房、机器设备、钢结构件等自产货物的同时提供建筑、安装服务,不属于混合销售,应分别核算货物和建筑服务的销售额,分别适用不同的税率或者征收率。

3. 兼营

(1)兼营是指纳税人的经营中包括销售货物、劳务以及销售服务、无形资产和不动产的行为。『经营范围广,非同一项业务』

(2)纳税人兼营销售货物,提供劳务,销售服务、无形资产或者不动产适用不同税率或者征收率的,应当分别核算适用不同税率或者征收率的销售额,未分别核算的,从高适用税率或征收率。『分别核算,分别纳税;未分别核算,从高纳税』

提个醒

纳税人兼营免税、减税项目的,应当分别核算免税、减税项目的销售额;未分别核算的,不得免税、减税。

分析君

混合销售和兼营的特征对比

(三)不征收增值税项目

1. 根据国家指令无偿提供的铁路运输服务、航空运输服务,属于《营业税改征增值税试点实施办法》规定的用于公益事业的服务。

2. 存款利息。

3. 被保险人获得的保险赔付。

4. 房地产主管部门或者其指定机构、公积金管理中心、开发企业以及物业管理单位代收的住宅专项维修资金。

5. 在资产重组过程中,通过合并、分立、出售、置换等方式消费税,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的货物、不动产、土地使用权转让行为。

(四)非经营活动的界定

销售服务、无形资产或者不动产,是指有偿提供服务、有偿转让无形资产或者不动产,但属于下列非经营活动的情形除外。

(1)行政单位收取的同时满足以下条件的政府性基金或者行政事业性收费。

由国务院或者财政部批准设立的政府性基金,由国务院或者省级人民政府及其财政、价格主管部门批准设立的行政事业性收费;

收取时开具省级以上(含省级)财政部门监(印)制的财政票据;

所收款项全额上缴财政。

(2)单位或者个体工商户聘用的员工为本单位或者雇主提供取得工资的服务。

(3)单位或者个体工商户为聘用的员工提供服务。

(4)财政部和国家税务总局规定的其他情形。

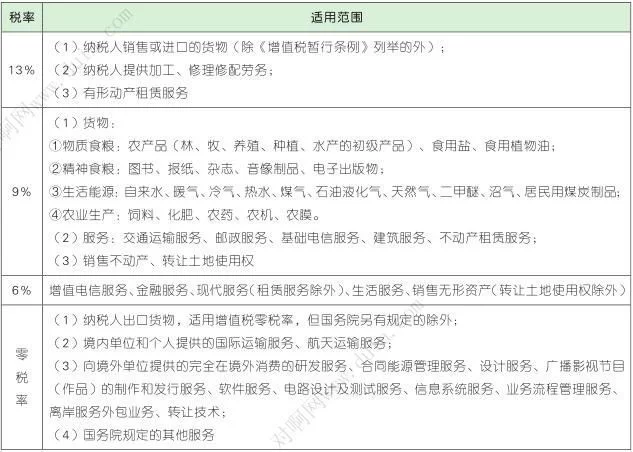

4.2.3增值税税率和征收率 ★☆☆

(一)增值税税率

广告左龙右虎,方为传奇人,不服就砍

×

提个醒

(1)玉米浆、玉米皮、玉米纤维、玉米蛋白粉、淀粉、花式面粉不属于初级农产品。

(2)国际运输服务包括:

在境内载运旅客或者货物出境;

在境外载运旅客或者货物入境;

在境外载运旅客或者货物。

(3)境内的单位和个人销售适用增值税零税率的服务或无形资产的,可以放弃适用增值税零税率,选择免税或按规定缴纳增值税。放弃适用增值税零税率后,36 个月内不得再申请适用增值税零税率。

分析君

零税率与免税不能混为一谈,下面我们从两方面进行分析。

(1)程序

免税:免征增值税属于税收优惠,要按照税收优惠管理的相关要求,先经税务机关审批,或报送税务机关备案。纳税人对免税优惠具有选择权,可以主动放弃免税优惠。

零税率:零税率是增值税的一档税率,只要属于适用零税率的征税范围,就可以适用零税率,无须税务机关审批或备案。

(2)计算

免税:增值税中的免税只是免去某一生产、流通环节的税款,其他各环节税款则不能免除,同时也规定生产销售免税货物不得抵扣进项税额,即纳税人必须放弃抵扣税款的权利,会计核算中,进项税额直接计入货物的成本。

零税率:零税率在计算缴纳增值税时,销项税额按照 0% 的税率计算,进项税额可以抵扣,即一般纳税人增值税应纳税额=不含税销售额 ×0% -进项税额。这意味着销售零税率的货物,其进项税额可以退还或留抵。相比之下,适用零税率比免征增值税更“优惠”。

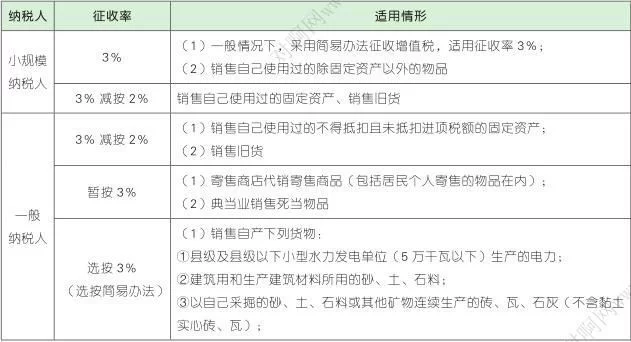

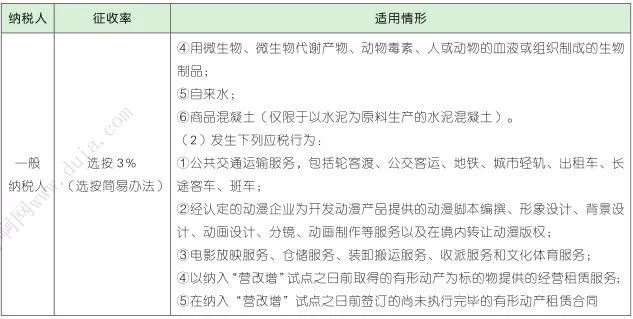

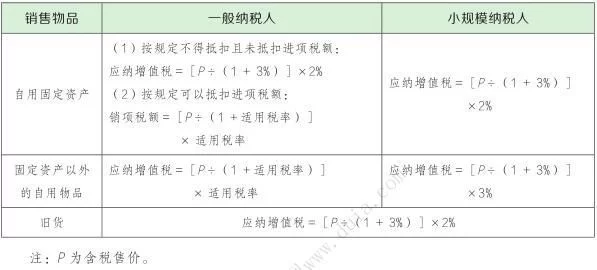

(二)增值税征收率

1. 征收率 3%

(1)小规模纳税人采用简易办法征收增值税。

(2)特殊情况下,一般纳税人按照简易办法征收增值税。

广告血糖高的“死对头”,饭后吃一点,血糖不再高,远离胰岛素!

×

神总结

提个醒

(1)一般纳税人销售特定自产货物和发生特定应税行为选择按简易办法依照 3% 征收率计算缴纳增值税后,36 个月内不得变更。

(2)属于一般纳税人的自来水公司销售自来水按简易办法依照 3% 征收率征收增值税的,不得抵扣其购进自来水取得增值税扣税凭证上注明的增值税税款。

(3)采用简易办法征收增值税,若无特殊说明,征收率为 3%。

2. 征收率 5%

(1)关于“不动产”和劳务派遣

(2)个人销售住房

提个醒

(1)个人出租住房,应按照 5% 的征收率减按 1.5% 计算增值税税额。

(2)个人销售购买时间不足 2 年的住房,不需要区分地区,均按照住房的全额征收增值税;北、上、广、深购买 2 年以上的住房消费税,需要区分普通住房与非普通住房。

广告专家提醒:饭后一件事,血糖不再高,远离胰岛素,想吃啥就吃啥!

×

微博:@会计帮官微

App:会计帮App

图文:牛逼豆