2020年9月10日,第三届“光”+智能驾驶技术高峰论坛隆重召开,本次论坛邀请了众多来自整车企业、咨询机构、科研院所,以及激光雷达、红外夜视、摄像头等传感器厂商的知名专家、学者到会研讨,共话光与汽车电子行业市场前景。以下为盖世汽车高级分析师王显斌现场演讲实录:

盖世汽车研究院高级分析师:王显斌

尊敬的杨秘书长、各位专家、各位朋友大家好,非常荣幸参加这次高峰论坛,给大家带来一个智能驾驶的产业发展趋势分享报告,希望能给大家带来一定的收获,也希望大家能跟我们进行深入探讨。

我的报告主要分几个维度:第一方面智能驾驶和智能网联汽车这两年的发展背景;第二部分讲一下ADAS、无人驾驶技术及其商业化进展;第三部分是智能网联,特别是智能座舱的应用和发展情况,最后我们做一个总结。

一、智能驾驶和智能网联汽车这两年的发展背景

首先,汽车发展到现在进入了深度的变革期。汽车产业是一个非常垂直化的产业链条分工,零部件厂商依赖整车,属于依附式发展的状态。随着产业变革,新的企业不断加入,整个生态的边界出现了模糊化和非常难以界定的局面。过去大家认为底盘、动力总成、造型设计是核心要素,对于整车厂或者零部件公司来讲,把系统、硬件做好,基本上能够保住毛利率。但现在整个产业进入了变革期,未来硬件、软件、先进算法、传感器以及用户服务将成为整车厂或者零部件公司未来竞争的核心要素。

汽车电子电气架构的变化也深度影响汽车产业的变化。过去,汽车的功能实现需要很多传感器支持,这导致很多ECU之间是孤立的,不能相互传输信号和大数据信息及时收集反馈,这导致其不能够满足智能驾驶底盘技术需求的发展。随着整个汽车产品的迭代和开发,域控制器的概念被引入,座舱、自动驾驶、车身、动力系统等会有不同的DCU控制。未来,汽车有可能成为车轮上的计算机,跟整个基础设施,包括路端、车端、云端做互动,形成一个更加全面和集中的计算平台。

其次,从产业政策来讲,国家推出智能汽车创新战略政策,实现了智能汽车顶层设计,对智能驾驶、智能网联的核心角色定位、核心技术的突破做了相应的规范。政策会引导未来整个产业10年、15年,甚至更长时间的发展。其中的玩家包括整车企业、汽车零部件,人工智能公司、ICT公司、通信、交通基础设施等企业。未来产业发展的重点在于传感器、高精地图、大规模量产芯片、操作系统、OS、计算平台等领域。

从基础设施的布局来讲,随着自动驾驶、网联化的发展,国家也开始大规模在不同的新兴区域做测试基地的示范,这为自动驾驶未来发展提供一个重要的支撑。这些测试基地包括路端、网端、云端的测试平台,同时能够解决产品的商业化落地。从国内来看,目前已经有超过20个左右的智能网联汽车示范区,在大城市,这些示范区发展会相对成熟一些。

最后,从整体政策来讲,新能源汽车产业发展规划(2021-2035年)(征求意见稿)提出,到2025年整个智能网联新车的销量比例会在30%左右,同样新能源车的比例在20%左右。这里面也规定了更高级别的自动驾驶,特别是L3、L4级别以上的自动驾驶、全新的智能座舱、智能座椅的一些技术,将在2025年左右进入特定场景的商业化应用。我们现在看到很多无人物流、最多一公里配送的场景,纷纷出了很多示范的车型。我们认为随着路端、网端、传感器的成本、技术成熟,自动驾驶会慢慢规模化渗透和发展。

二、整个自动驾驶的应用和展望

首先,自动驾驶的产业链就是感知、决策、执行。随着整个平台化的运作,包括整个体系的搭建,这里面参与的主体是非常多的,不仅有ADDS提供商,有车企、路端,还包括基础设施、通信端的一些企业,这个产业里面玩家非常多,有物流、最后一公里、城市道路、自动泊车玩家。我觉得在自动驾驶的产业里面,随着政府、资本、玩家的投入,生态也在慢慢模糊化,这种变化对玩家的定位有很大的影响。

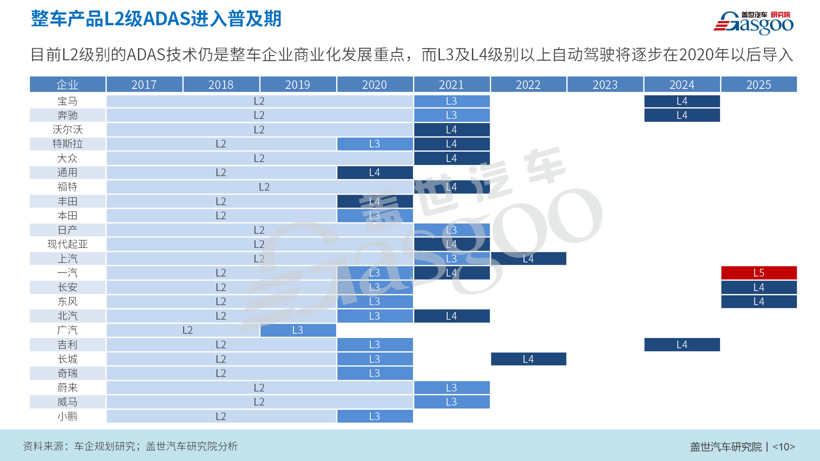

我们统计了一下整个中国市场整车企业自动驾驶的规划步骤,基本上大家可以看到L2已经很成熟了,特别是ADAS,它的渗透率在AEB、ACC、360影像领域非常高。我们看到L3、L4级别的自动驾驶,特别在今年L3的一些功能慢慢在特定场景开始陆陆续续的去投入,这些自动驾驶技术功能可以在一些限定的场景使用,随着整个计算平台,特别是外资、自主品牌全新的整车品牌投入, L3和L4级别的产品会在2020年以后陆陆续续推向市场,包括最新的奔驰S级别在2021年9月基本上会大规模量产。

根据我们的统计,360°影像、自动主动刹车等与安全相关的功能渗透率较高,这里面国家法规有相关要求。在整车碰撞方面,现在的CN-CAP五星碰撞评分均要求均按照此类配置。而且,相对来说,中高端车型ADAS功能配置率相对较高,未来ADAS的功能、无人驾驶的功能,这些配置会从中高端车型慢慢渗透。

L3、L4级别部分场景商业化应用发展会比较快,在无人驾驶领域,科技公司相对来说走在更前沿一些阶段。我们统计了最新的一些车款,从这张表大家会发现,除去特斯拉,L3以上的硬件的配置基本是多传感器的融合,另外L3级别以上自动驾驶车辆的功能,如高精度地图、激光雷达选型配置相对来讲比较多。随着硬件包括芯片算法的快速迭代,很多企业它的自动驾驶功能可能变得越来越丰富,消费者体验也会变好,而特斯拉由于自动驾驶技术优势突出,不管是限速车牌还是红绿灯识别等相关功能时非常领先。

第二,无人驾驶场景方面,我们选取了加州的路测报告和北京的自动报告。从报告中,大家可以看到中国的初创公司和科技公司路测相对来讲是比较领先的,而且很有竞争力。加州的TOP10里面,中国已经占了五六席左右的水平,中国市场肯定是以中国为主。

对比加州,国内的大部分企业陆陆续续的在一些示范区推广和应用自动驾驶。这些示范区大都在一些大城市、基础设施改进比较成熟的地方,同时它们也是国家的智能网联、自动驾驶的示范区。未来玩家数量、服务消费的人群增长及订单数据对于整个自动驾驶它的商业化有很大的助推力。在上海,乘坐滴滴自动驾驶的消费者还是很多的,所以自动驾驶有很大潜力慢慢去发展和渗透,当然目前的自动驾驶还是处在示范和推广的过程中。

尽管看到前景很美好,但是现实是比较骨感的。随着科技公司进入自动驾驶领域,他们的公司融资估值已经非常高了。比如说像小马智行,现在估值在30亿美金,这样的估值需要的资本力量是非常大的,所以整个产业出现了无人驾驶,特别是Robo-Taxi玩家和车企不断联盟化发展的趋势。我们这里选择了Waymo的Robo-Taxi投入分析跟科技公司对比,华为2018年收入在1105亿美元,研发投资150亿美元;英伟达97亿美元,研发投入18亿美元,但是这样的科技公司的的大规模投资在于他们拥有强大的变现能力。而大家看到Waymo的Robotaxi差不多1000人规模,每年的研发费用、车队支出和运营成本加上,基本上需要每年花费10亿美元,目前的商业化变现能力是不足的。所以说,大家看到市场前景比较好,但是真正落地我觉得还有很长的路要走。

智能驾驶、车载网联车企技术的发展,这里面最核心的在于自动驾驶要发展,车载计算平台也要随之落地。我们发现随着特斯拉HW3.0的自动驾驶落地,很多企业包括大众、宝马、安脱福、英伟达、华为也将2021年前后推出他们的车载计算平台。这会成为车企、零部件、科技企业未来盈利非常核心的竞争点。

随着自动驾驶和智能网联的发展,传感器未来的发展还是走融合状态。单一的传感器缺点是非常明显的:比如说现在的摄像头可能是单目的,但要达到更高精度的识别需要双目或者三目。对于毫米波雷达而言,未来77GHz/79GHz将逐渐取代24GHz。同时,激光雷达产品,现在我们看到像大疆的览沃、velodyne、禾赛科技都纷纷推出千元美金级别的产品,这将会快速带来整个L3/L4级别产品的发展,当然其他领域的算法系统、5G、V2X也有很快的发展。

从更核心的芯片来讲,我们对比了特斯拉、英伟达等企业,他们都是往低功耗、高算力方向发展。随着驾驶技术的发展,整个芯片会从CPU为主转为CPU、GPU、NPU、FPGA及专属的ASIC方向发展,这个领域也会陆陆续续把全新的车载技术平台引入市场。

我们预判整个自动驾驶的车辆在2025年的系统成本,会从现在的30万降到3万,这里面最大的带动原因在于激光雷达的成本大幅度下滑,因为我们现在看到很多科技公司、初创企业,大力推动高性能激光雷达的产品进入市场。随着L3、L4级别的发展,我们认为在2023年左右,上L3级别的车型销量会逐步规模上量。但是,在未来的10年甚至20年里面,L2级别的车型还是占主流。

三、智能网联,特别是智能座舱的应用和发展情况

随着硬件、人机交互、软件这块的发展,整个智能座舱进入了非常软件化、智能化的一个时代。最近很多新车型,如奔驰新一代S级、大众的帕萨特,新势力代表蔚来,在座舱里面比较重要的中控、仪表、HUD,特别仪表和中控都呈现出大屏化、多样化人机交互。整个交互趋势也是从按钮转向语音、手势,并加入了生物识别。技术的发展会带来座舱很多硬件配置的快速发展。

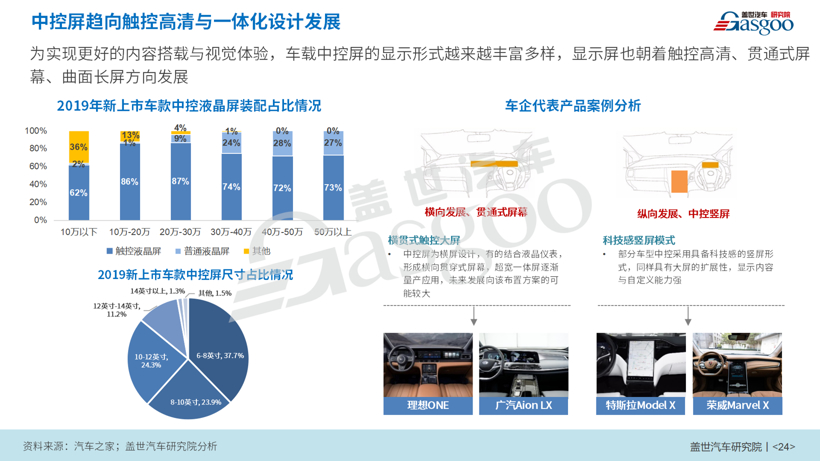

中控屏数据目前渗透率是非常高的,平均在70%以上。座舱里面跟中控屏幕相关的基本上已经到了一个高点,不管是自主品牌还是合资,包括一些豪华品牌,整个中控的尺寸从6寸往8寸、10寸发展。布局也更加多样化,比如横向的贯通式屏幕(以理想one为代表,可实现三屏互联),也有纵向发展中控竖屏的路线,包括特斯拉中控采用具备科技感的竖屏形式。

液晶仪表是仅次于中控屏渗透率的硬件,目前在高端车里面渗透率超过40%。但是在一些低端品牌里面,特别一些自主品牌,相对来讲它的渗透率没有那么高。随着技术和产品的成熟,液晶仪表显示一些安全信息,对于信息的识别度,包括整个人机交互,可能会更加重要,所以未来它的发展很也会快。我们认为液晶仪表有点类似于现在的手机屏幕,包括曲面的发展、AR技术、算法技术,包括贯穿式的设计,这些都会慢慢的进入这个市场。

在合资品牌,尤其是豪华品牌,W-HUD的渗透率相对来讲要高一点,但目前相对液晶仪表和中控还是比较低一点的。随着整个技术的发展,现在的组合型C-HUD由于它的成像距离,包括安全和舒适型的缺陷,慢慢可能会边缘化,我们认为W-HUD甚至C-HUD有望逐步起来。

对于操作系统,大家可能会比较关心。为什么现在市面上那么多企业,不管是ICT还是部分整车都在做操作系统,这是因为它是应用程序商业化的核心技术。据我们统计的数据显示,QNX的占有率非常高,安卓也在慢慢上升,同时鸿蒙的OS、阿里斑马也是基于这个系统去开发的。操作系统已经成为汽车制造商智能网联化布局和掌控核心技术的关键。

还有座椅。座椅是给乘客、用户带来舒适、健康的硬件,座椅功能健康化概念越来越突出。未来座椅将会考虑乘客的身体状况,根据身体情况去调节坐姿,也会根据大数据监测乘客的心率和健康状态等。随着消费人群的细分,对女性用户,座椅会有相应的设计方案,对老年人、残疾人士座椅也会有相应的设计,座椅会成为情感化、更加灵活性和更智能化的硬件解决方案。

我个人觉得人机交互这块也是一个比较好的要素,目前很多企业在做人机交互,过去硬件的按钮陆续转为触摸、手势等。现在最流行的是语音,包括一些生物识别。从自动驾驶的安全性来讲,语音的便捷性更能保证用户的安全,这在未来会成为发展主流。随着语音自定义技术的成熟,语音会成为人机交互里面一种非常主流的方式。在用户开车的时候可以唤醒很多空调、车窗,包括尾门,这对消费者来说很好的体验和帮助。

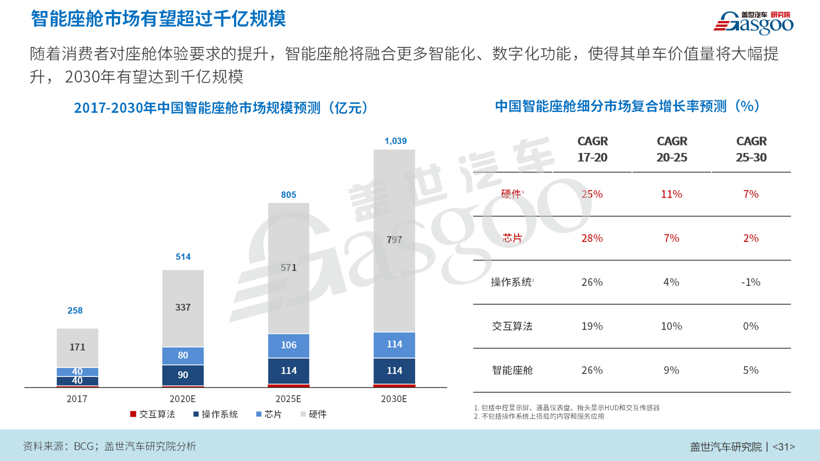

在汽车座舱方面,依托于芯片公司的计算平台,有一些企业的产品已经商业化落地了,这带动了整个域控制芯片向小纳米、低功耗的方向发展,随着整个座舱的一体化推动一芯多屏技术发展。我们认为2030年左右,整个座舱的规模将超过千亿,其中比较重要的还是在于硬件,包括中控、智能仪表等,特别是传感器的植入。

综上所述,现在整个产业链处于变革期。整车、零部件,互联网等企业纷纷入场。整车企业及零部件企业依然是产品标准的制定者,他们开始拓展ADAS、自动驾驶平台、出行平台等领域技术。我们认为,自动驾驶技术会成为整车企业汽车产品核心竞争要素,而整车企业核心优势在于产品集成、对硬件生产能力制造的长期积淀。

在出行领域,滴滴收集了大量交通场景的数据、算法,可以通过数据做迭代和开发,包括消费者用车习惯等。出行公司未来将是出行服务的整合者,可能成为未来用户在整个消费场景里面一个比较重要的提供出行便利的提供商。

现在,华为、百度、腾讯、阿里、字节都在纷纷发力自动驾驶,特别是华为。互联网科技公司有望成为生态赋能者,因为他们掌握比较核心的移动互联网技术,而且善于跟用户沟通,善于去挖掘顾客的痛点和场景赋能。

看这张图,生态边界很大,不管哪个领域的企业还是要找准定位,不是全部都要做,也不是通过现在的业务简单做延伸,而是基于自身的能力去评估、做相应的布局,最终能够提升整个产业的竞争力,我觉得这是更重要的。

另外,在整个自动驾驶和智能网联里面,软件的作用非常高,软件的服务商开始挑战硬件服务商的地位。不能说说未来软件系统供应商能够主宰整个汽车产业发展,但是我觉得它会变得非常重要。根据我们统计的资料,在2030年软件提供内容服务的价值在单车里面超过30%左右,我觉得这是非常重要的盈利发展方向。

汽车智能化,需要硬件、软件以及很多核心系统的搭建。在自动驾驶带来技术变革的同时,也带动了整个产品商业模式的变革。比如我们现在讲的像特斯拉的智能网联,可以通过OTA升级提高车载UI界面、地图导航界面以及动力性能、操控性能等。我们认为在智能时代,汽车智能化会引领盈利模式的变化,这包括内容服务/大数据/出行服务盈利点产生,也还会有在线的维修保养、电池硬件付费升级等。

我举个例子,蔚来车型大部分都是70度电池,现在有84度、100度电池推出,它通过换电、可充、可升级等服务优化产品使用便利性。蔚来可以通过软件控制给你100度电池,但是只能用70度,跟今天手机套餐一样,你可以选择70度,可以选择80度,反正硬件冗余已经帮你做好了,只不过通过软件的锁定和算法提供不同的服务套餐给你,满足你不同的需求场景。

这个就是我今天分享的主要内容,谢谢大家。