随着各上市保险公司第四季度偿付能力报告的发布,保险公司2023年车险相关数据也已出炉。

作为与消费者密切相关的保险产品和财产保险领域的重要险种之一,车险的走势和发展一直备受关注。 《每日经济新闻》记者发现,截至2月21日,已有70多家保险公司发布了第四季度偿付能力报告。 除已退出车险市场和“不适用”的保险公司外,共有55家保险公司披露了2023年第四季度平均车险保费数据。

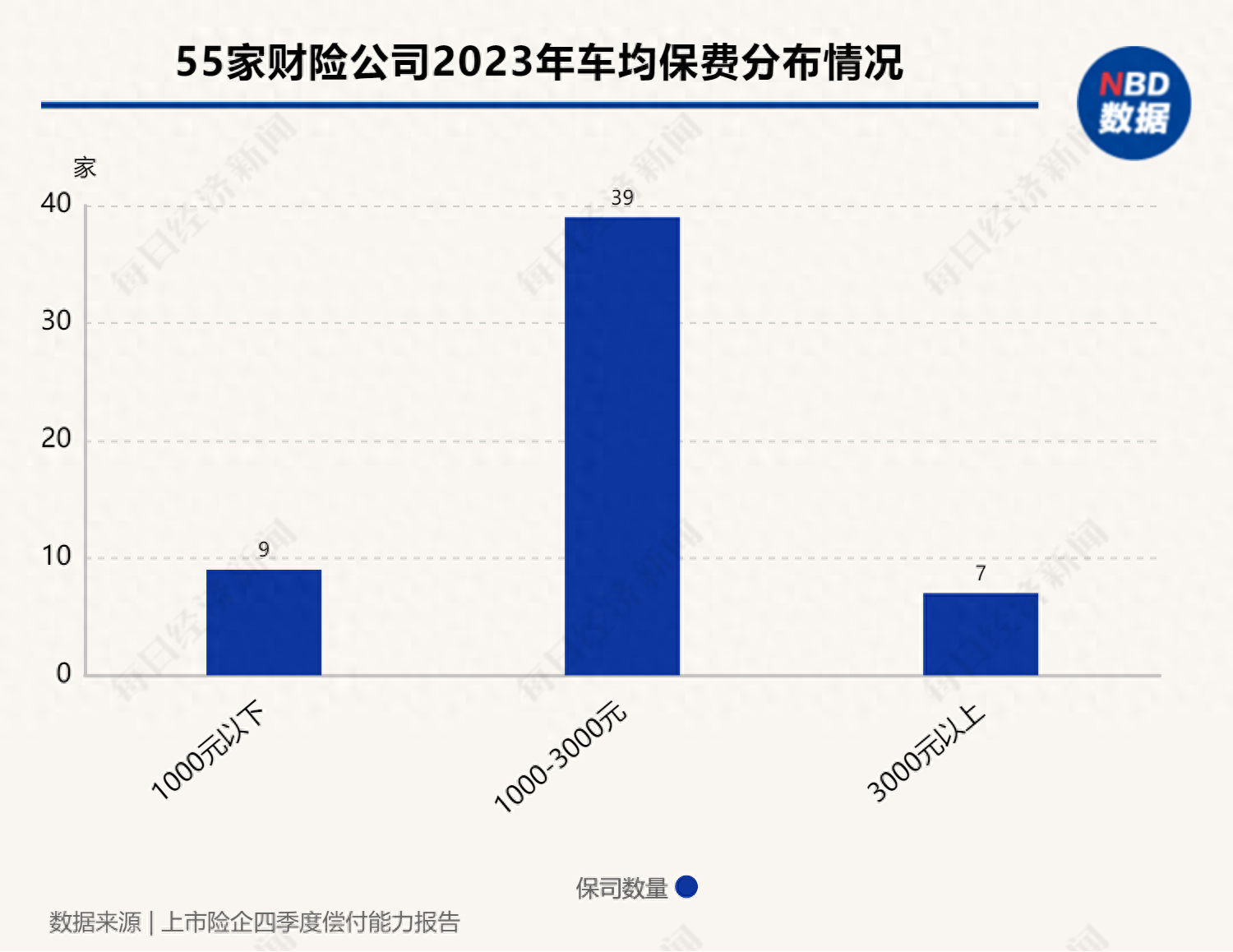

从数据分布来看,2023年披露相关数据的财险公司累计平均车辆保费差异较大,最低约为586元,最高接近6300元。 从区间来看,大部分公司的平均车险保费在1000元至3000元之间。

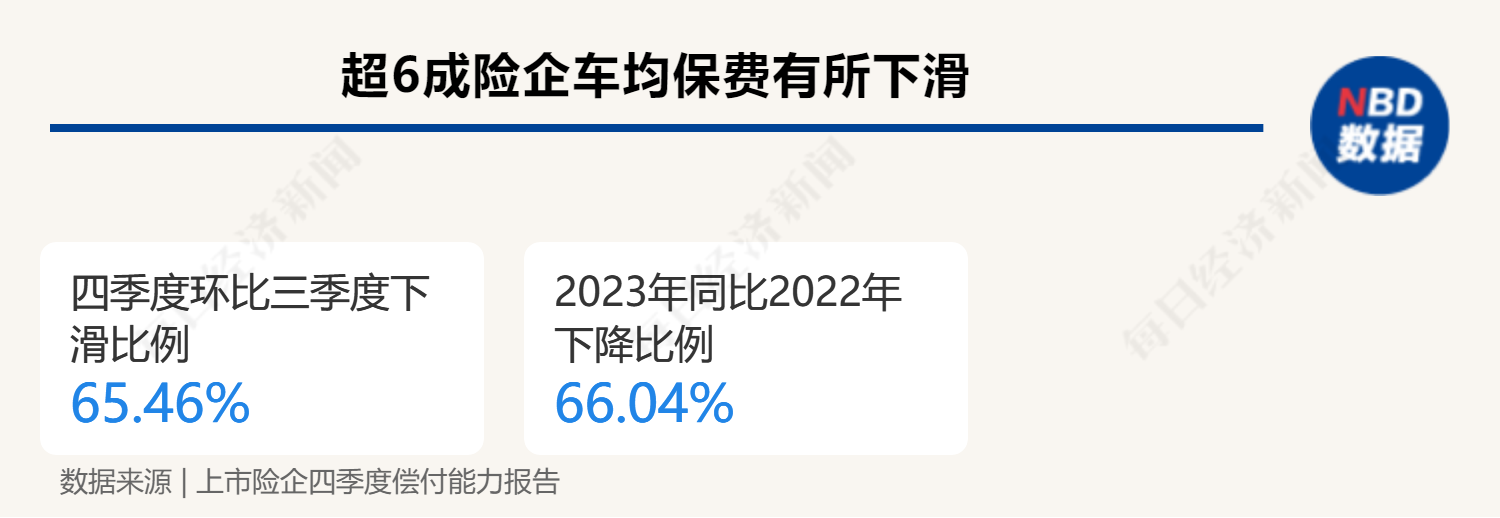

与2022年相比,《每日经济新闻》记者发现,2023年超过60%的保险公司平均车保费呈现下降趋势。 业内人士表示,车均保费下降是车险综合收费改革深化监管指导下行业优化定价和成本结构的结果,也是保险高质量发展的必然趋势。

2023年35家保险公司平均车保费同比下降

据悉,车险一直是财产保险领域最大的业务。 国家金融监管总局数据显示,2023年车险保费收入8673亿元,占产险机构原有保费收入的55%。 正是由于市场规模巨大,车险已成为财险机构的重点业务之一。

与此前的粗放式发展不同,车险综合改革后,车险领域的主旋律变成了“降价、增保、提质”。 如何为消费者提供更多的服务和更实惠的价格,成为保险公司目前在车险领域探索的主要方向之一。

那么,各家公司的车险业务表现如何呢? 平均车险保费的价格趋势是上升还是下降? 从区间来看,大部分公司的平均车险保费集中在1000元至3000元之间。 车辆平均保费在651元至1000元之间的8家财险公司均为中小型财险公司,包括前海联合财险、国人财险等。

具体来看,2023年第四季度,国泰财险平均车保费最高,平均车保费为6756.93元,现代财险次之,平均车保费为5500元,排名第三。 是京东安联财险,平均车保费4426元; 2023年第四季度平均车保费最低的是富德财险,仅为651元。

从数据对比来看,与2023年第三季度平均车辆保费数据相比,36家保险公司第四季度平均车辆保费数据有所下降; 与2022年平均车保费数据相比,35家保险公司2023年平均车保费低于2022年。也就是说,超过60%的保险公司2023年平均车保费同比下降同比(3家公司没有2022年的参考数据),70%的保险公司降低了平均汽车保费。 保费仍维持在1000元至3000元之间。 这意味着保险公司将真正实行“让利降价”。

其中,京东安联财险、国泰财险、三井住友海上火灾保险、日本财险等四家保险公司2023年平均车险保费降幅最大。 2022年的平均车险保费,他们2023年的车险保费将比2022年降低,平均保费减少了1000多元。

据悉,汽车保险的保费是根据费率和被保险车辆的价值来确定的。 首都经济贸易大学农村保险研究所副所长李文忠表示,相关披露信息显示我国燃油车数量,2023年我国客车整体单价为16.71万元,呈现上升趋势。 这表明,2023年机构和行业平均车辆保费下降主要是由于费率下调,而费率下调的原因可能是市场竞争和运营管理能力的提升。

车险定价向精细化发展

“车险行业经历了三个非常明显的阶段:2015年之前,行业不太重视风险的分化,导致对车险风险的认识不全面;2015年之前,行业对风险的区分不够重视,导致对车险风险的认识不全面; 2015年后,行业开始逐渐关注风险分化。 2020年我们会特别关注综合改革。”在此前与记者的互动中,业内人士表示,当前行业对风险的关注不仅仅是差异化,更多的是风险差异化背后的原因。

这些也是监管的指导方向之一。 2023年9月,监管印发《关于加强车险费用管理的通知》,严格规范车险费用管理。 随后我国燃油车数量,各地监管机构开始落实规范性文件,规范车险行业的手续费。 行业进入“禁止回扣”时代。 禁止回扣后,车险的价差开始出现,保险公司开始根据风险计算的结果对汽车进行定价。

“监管部门希望保险业‘降低保费、提高保险覆盖面’,以促进整个社会的稳定。因此,监管部门希望保险公司降低保费,让每个人都可以买保险。除了增加保额之外,车险,保险公司也需要“盈利”。一位车险科技平台人士此前告诉记者,保险与其他商品的不同之处在于,它的盈利能力是滞后的。今年的企业要到明年才能知道是否实现盈利,因此监管希望保险公司能够从源头上控制风险,区分车辆的风险并进行精细化定价,从而确保车辆投保后能够盈利。一年。

值得一提的是,虽然保险公司在车险保费和费率方面下了很大功夫,但仍然摆脱不了盈利能力的大问题。

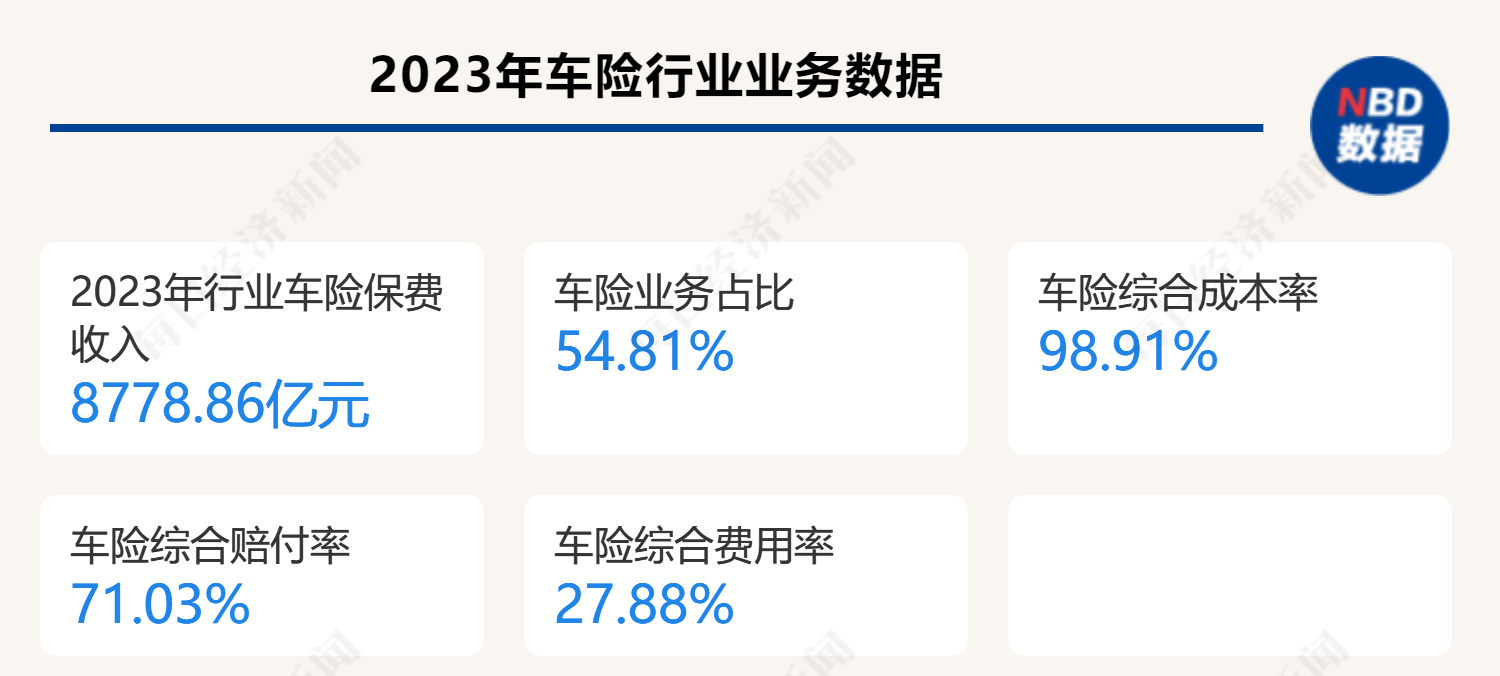

《每日经济新闻》记者独家从行业获得的一组数据显示,2023年行业车险保费收入8778.86亿元,车险业务占比54.81%。 车险综合率为98.91%,车险综合赔付率为71.03%,车险综合费用率为27.88%。

具体到整个行业,2023年产险行业实现净利润90.35亿元,比2022年的218.63亿元同比减少128.28亿元。”从数据来看,结构财险市场格局并未发生根本性变化,行业巨头利润高度集中,2022年行业整体利润同比大幅下滑,市场业务份额贡献超过整体利润。行业。”一位业内人士表示。

新能源车险机遇与挑战并存

在竞争的推动下,不少机构开始关注新能源车险领域。 乘联会数据显示,1月份,全国乘用车市场零售量203.5万辆,同比增长57.4%。 1月国内新能源乘用车批发销量68.2万辆,同比增长76.2%,渗透率32.6%,较2023年1月渗透率26.8%提升5.8个百分点。

新能源汽车的增量让保险机构看到了新的蓝海。 领先的车险机构已将新能源车险视为业务增长重点。 以“老三甲”为例,2023年上半年,太保产险新能源汽车保险保费收入同比增长65.1%; 人保财险承保新能源汽车282.4万辆,同比增长54.4%,保费收入126.3亿元。 ,同比增长54.7%,占车险保费总额的9.4%。

“随着国家二碳战略的推进,新能源汽车市场份额不断上升,新能源车险也是财险行业发展的必然方向。” 周进表示,当然,新能源汽车的成本结构和风险特征也与传统燃油汽车不同。 汽车有很大不同。 尤其是不少新能源汽车引入了自动驾驶等新技术,在使用过程中也产生了网络安全、产品责任、数据隐私等多方面新的风险。 因此,发生事故的概率和维护成本就更高。 它与传统燃油汽车有很大不同。 这就需要保险公司在数据、人才、精算、风控、流程等领域打造适合新能源汽车的专业能力。

李文忠还认为,在国家“双碳”目标政策的引导下,新能源汽车在我国快速发展,这必然导致汽车保险市场也从燃油车保险快速转向新能源车保险。 为了在激烈的市场竞争中抢占先机,各保险公司自然应该将新能源车险作为车险发展的新方向。

不过,李文忠也表示,当前,新能源车险发展仍面临挑战和一些需要解决的问题。 例如:公司及行业历史数据积累不足,费率确定不准确,导致公司经营逆向选择风险较大; 新能源汽车的结构与传统燃油汽车不同,一方面导致事故发生率较高,另一方面也导致事故风险较高。 车辆维护成本较高,最终导致新能源汽车保险赔付成本较高,给保险公司带来更大的经营压力。

每日经济新闻