盖世汽车讯 当地时间1月28日,全球汽车零部件领先供应商博格华纳宣布,已与德尔福科技达成最终交易协议,打造全球领先的动力公司,为轻型车和商用车制造商及售后市场提供服务。博格华纳将以全股票交易的形式收购德尔福科技,后者的企业价值约为33亿美元(包括债务),此次交易预计将于今年下半年完成。

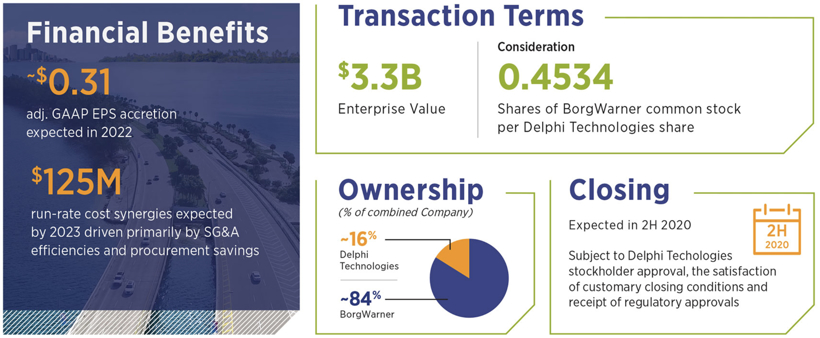

据了解,双方董事会已经批准此次的协议条款。根据协议,德尔福科技股东持有的股份每股可以兑换0.4534股博格华纳股份。交易完成后,博格华纳现有股东预计将持有合并后公司约84%的股份,德尔福科技现有股东预计将持有约16%的股份。新公司的总部将位于美国密歇根州的奥本山,博格华纳总裁兼首席执行官Frédéric Lissalde以及博格华纳首席财务官Kevin Nowlan将担任新公司的负责人。

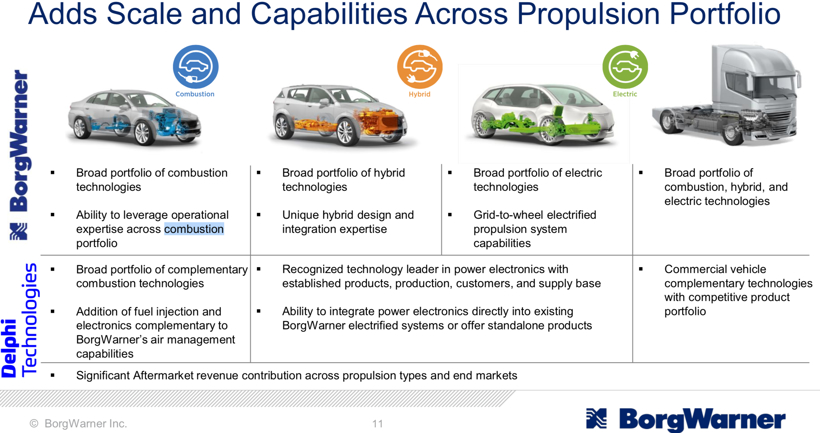

博格华纳表示,此次交易将强化其电子电力产品组合、产能和规模,与德尔福科技的整合符合博格华纳未来动力市场的发展方向,能够保持其在内燃机、混合动力和电动系统领域的灵活性。

具体来说:(1)强化产品组合。合并后的公司可以为市场提供集成或独立的电力电子产品,包括高压逆变器、转换器、车载充电器和电池管理系统)和解决方案(包括软件、系统集成和热管理)。

(2)强化内燃机、商用车和售后业务。博格华纳的创新性产品主要关注于可以增加现代内燃机车型效率和性能的清洁科技,而德尔福科技广泛的内燃机动力产品可以对其产品进行补充。此外,德尔福科技的商用车和售后业务将使博格华纳轻型车、商用车和售后市场业务更加平衡。

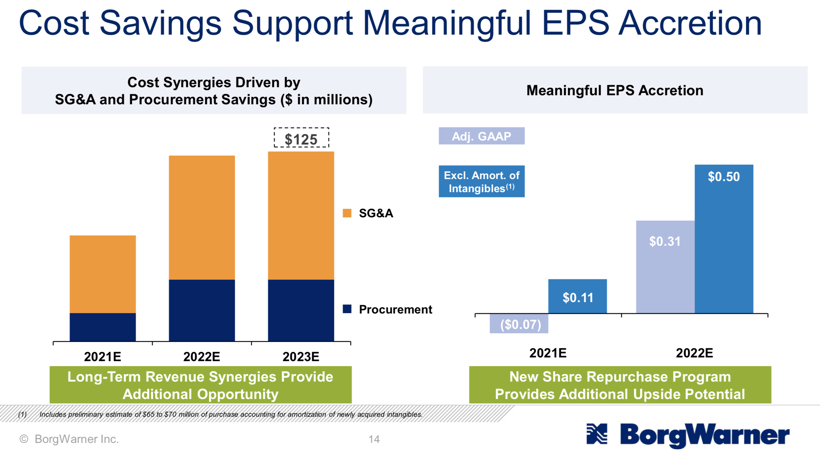

(3)实现有意义的协同增效。博格华纳预计,到2023年,合并后的公司将在SG&A(销售、管理和行政费用)和采购费用实现约1.25亿美元的协同效应。此外,博格华纳预计,通过提供更多集成电气产品,可形成长期的协同收益,为合并后的公司股东创造更多价值。

(4)带来收益增长。在交易完成后的第二个完整年度,经过调整的GAAP每股收益预计将显著增加。博格华纳预计,合并后的公司将保持强劲的资产负债表.