尽管美国暴风雪导致的芯片生产骤停只是阶段性的损失,业界对半导体供应的焦虑却因此发酵。无论是地缘竞争还是企业博弈,芯片技术的“战争”已在白热化中恢弘打响。

屋漏偏逢连夜雨。

就在全球持续闹“芯慌”的当下,美国中南部迎来了百年一件的致命暴风雪,导致大部分地区遭遇极端恶劣天气,部分半导体公司产能闲置,或将加剧芯片短缺。而在东瀛日本,受福岛、宫城区域强烈地震的影响,半导体巨头瑞萨电子也一度受到限电冲击,暂停生产一事亦引发了业界对芯片供给短缺的担忧。

芯片制造商减产停供,哪怕只是按下暂停键,对于那些因芯片不足而削减新车产量的汽车制造商们来说,也无疑是雪上加霜。

美国“天灾”加剧供给压力

大半个美国被“冻住”了。

自上周末以来,一场史无前例的冬季暴风雪侵袭美国,大半国土气温骤降,常年不下雪的南方也一夜雪白。值得一提的是,此次遭遇冬季风暴袭击最为严重的区域,竟然是几乎从来不下雪的德克萨斯州,拜登政府直接宣布该州进入紧急状态。

截至目前,整个美国受灾家庭超过800万户,遭遇停电时间在8~96小时不等,29人以上因断水断电和食物短缺而丧生。这样的天灾,不可避免对美国本土的半导体生产造成了沉重打击。

韩国三星电子在德克萨斯州的奥斯汀经营着两家制造工厂,但因为暴风雪天气的肆虐,当地政府已要求暂时关闭这两家制造基地。该公司发言人表示,三星希望能尽快恢复生产,正在等待电力供应商奥斯汀能源(Austin Energy)的建议,以决定何时能重新开始生产运营。

据悉,三星在奥斯汀的两家工厂目前在为英特尔等美国客户供货,约占三星总产能的28%,是三星的制造中心。除此之外,三星正考虑在当地投资170亿美元扩建工厂,将业务扩大到美国的其它地区,以应对美国客户不断增长的芯片供给需求。

美国是芯片制造商的兵家必争之地。

台积电目前也正在亚利桑那州投资120亿美元,兴建一家芯片制造厂。分析人士表示,三星在奥斯汀的停产可能会在短期内加剧全球芯片短缺,但积极的一面是,全球半导体的产能大部分集中在亚洲,全球70%的芯片产出来自台湾,只有约10%来自三星。考虑到三星主要产能主要集中在本国,奥斯丁工厂的负面影响大概率是有限的。

荷兰芯片制造商恩智浦半导体也于本周三表示,该公司不得不缩减奥斯汀两家工厂的产量,他们正在通知受影响的客户,短期内的供应有可能出现暂时中断。据悉,恩智浦半导体不得不关闭位于奥斯汀的晶圆厂和装配厂,原因是工厂限电,且电力被转移到居民和医院。

恩智浦目前在美国有五家芯片工厂,有两家就在奥斯汀,该公司负责一半的硅晶圆加工,并将剩下的业务外包。

同样的情况,也发生在英飞凌的晶圆厂。

通常来说,芯片厂每天都保持24小时运行,以保证整个生产过程的连贯性,而用于制造半导体的复杂光石学过程通常不能突然停止,这样才能不破坏正在进行的其他环节。英飞凌在一份声明中表示,提前通知限电,这给了该公司几个小时的时间准备应对中断,他们能使工厂进入安全状态,并保护好员工和生产库存。

值得一提的是,包括通用、福特和丰田在内的几家汽车制造商也暂停了美国中部几家工厂的生产,原因是暴风雪极端天气导致断电和其他中断。

通用汽车本周二取消了位于德克萨斯州阿灵顿工厂的几班轮班,他们本周一因轮流停电和工人在暴风雪中难以到达工厂而关闭工厂。该工厂目前生产利润丰厚的大型SUV,如凯迪拉克的凯雷德,通用曾誓言,必须稳定其SUV和卡车工厂的产量,而半导体供应短缺已迫使该公司削减其他工厂的产量。

福特也取消了位于田纳西州SUV工厂和印第安纳州皮卡工厂的两个班次,由于风暴,他们暂时关闭了密歇根和俄亥俄州的整车生产工厂,以及一家位于墨西哥的装配基地。

610亿美元的损失

美国暴风雪天气导致的芯片减产,进一步加深了业界对车用半导体供应短缺的焦虑,虽然暂时无法断定这样的减产会持续多久。

半导体,可能是全球范围工业量产的最微小的、最严格的产品,成本压力和技术维度的困难又加剧了业界对台湾和韩国制造商的依赖,而这种依赖,又因新冠肺炎大流行和中美贸易冲突而发酵和加剧。一轮具有地缘政治和经济意义的新的"芯片竞赛",已经打响。

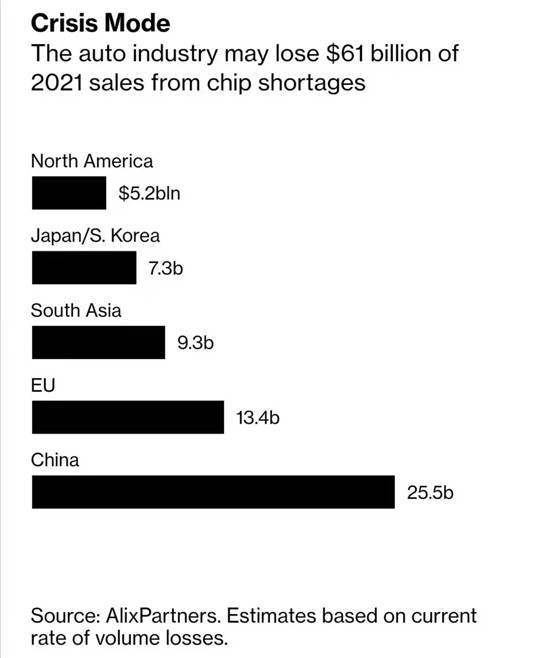

“半导体短缺预计将导致汽车制造商损失610亿美元的销售额”,这是彭博引用艾睿铂分析给出的最新预测数值,围绕半导体芯片短缺给汽车行业带来的损失,用最新汇率换算,610亿美元大约相当于人民币3,925亿元,粗略统计就是营业收入和销售额将因为“芯荒”减少接近四千亿元。

这样的经济损失可以同汽车行业之前的灾难进行比较。2009~2011年丰田“踏板门”牵涉上千万辆汽车,赔偿金额总计大约30多亿美元。2015年大众“排放门”事件也是殃及上千万辆车,损失达到三百亿美元级别,大约为“芯荒”损失的一半。而戈恩宫斗剧和业绩滑坡让日产2019财年亏损6,712亿日元,大约相当于人民币443亿元。

为什么芯片的竞争这么艰巨?

台积电在产能方面行业领先,该公司的市场份额目前大于接下来的三个竞争对手的总和;三星则凭借其内存芯片的优势,被广泛评为台积电之后的最佳选择,高通和Nvidia等公司也越来越多地转向三星;英特尔是该领域的美国巨头,但其市场主要还是集中在计算机处理器等业务。而剩下的大部分对手,至少比台积电的技术落后两到三代。

芯片制造,是一项大批量业务,需要极高的精度,同时又需要在快速变化的细分领域进行巨大的长期投注。截止目前,德州仪器、摩托罗拉等业界知名的公司都已经退出或放弃芯片业务的尝试,以避免和上述的行业鳌头“鸡蛋碰石头”。如今,大多数公司在芯片领域也仅专注于设计,关键的技能也逐渐集中在少数巨头手中。

亚洲巨头也正投入巨资,巩固其主导地位。

台积电将2021年的资本支出预期从上年创纪录的170亿美元提高到280亿美元,而三星则拨出约1160亿美元用于一项长达10年的项目,以赶上台湾的宿敌。中国的其他制造商也正在努力追赶,目标是减少对美国供给的依赖。

地缘竞争已进入新的阶段

鉴于开发精密芯片的难度,从布鲁塞尔到华盛顿,从中国到东瀛日本,几乎所有的政府都在自家后院建造或扩建先进设施的企业提供激励。

来自大洋彼岸的最新消息,白宫将签署一项行政命令,政府将对关键商品进行全供应链审查,这一为期100天的审查,重点将聚焦到芯片等供应链的瓶颈问题。此外,拜登政府正在制定一个长期的芯片供应计划,将为亚利桑那州的台积电工厂以及三星在美投资120亿美元的工厂制定税收优惠措施。

对于台湾的供给,美国方面也没闲着。

据彭博新闻的独家信息,拜登的首席经济顾问布赖恩·迪思(Brian Deese)已寻求台湾帮助解决半导体供应短缺的问题。在一份内部邮件中,迪思向台湾经济主管王美花转达了对美国汽车制造业“缺芯”的担忧。

迪思的这份秘密信件表明,白宫高级官员已经介入解决芯片短缺问题,这也给拜登政府带来了早期的挑战。白宫发言人此前表态称,美国政府正在与国际伙伴和盟国进行接触,鼓励他们采取措施解决短缺问题,但各方都承认,这并不是一场短期危机,未来必须采取更多措施,防止出现类似的短缺瓶颈。

虽然有些“后知后觉”,欧洲也终于行动起来。

当芯片半导体技术日渐成为部分产业的核心,欧盟正考虑在欧洲建立一家先进的半导体工厂,以避免过度依赖美国和亚洲的产品供应。

知情人士透露,欧盟正在探索如何生产出小于10纳米的半导体,并试图研发生产2纳米尺寸的芯片。而法国财政部一位官员在本周的新闻发布会上表示,台湾半导体制造和韩国三星电子可能参与到欧盟的这一项目,但细节等至今尚未决定。

这位法国的官员透露,这一项目本质上是欧洲增加芯片产量的尝试,部分研发工作由欧洲工业专员蒂埃里·布雷顿(Thierry Breton)领导,后续可能涉及重新开发现有的芯片制造基地或建造一座新的工厂。

欧洲曾经是半导体研发和生产的枢纽,但是在过去20年里,欧洲大幅削减了芯片等制造业,包括恩智浦和英飞凌在内的汽车芯片制造商更愿意将大部分生产外包给台积电等公司。正因为此,当越来越多的汽车制造商在当下迫切希望增加订单时,欧洲生产商很难确保产能,因为他们的产能已经有限分配给了智能手机等其它行业。

欧盟曾在去年提出一个目标,即按价值计算,生产全球至少五分之一的芯片和微处理器,但彼时并没有详细说明如何实现这一目标。工业主管布雷顿曾在一次讲话中坦言,如果欧洲无法在微电子领域拥有自主研发和生产的优势,未来极有可能丢掉数字化转型的主导权。

为了实现上述目标,欧盟委员会在年初表示,他们将启动一个全新的欧洲微电子联盟,该联盟可能包括欧洲的主要芯片制造商,可能还包括汽车制造商和电信公司,该联盟有望于今年第一季度末正式启动运营。

尽管如此,业界普遍认为欧洲对尖端芯片制造进行再投资的计划实属太迟,因为中国、日本和美国都在试图提高或恢复半导体芯片生产的自给自足。

荷兰 ASML Holding 首席执行官温宁克(Peter Wennink)也表示说,芯片行业已经花了数十年时间打造一个成熟良好的全球供应链,这种结构和链条状态很难在一夜之间因局部的战略变更而改变。为了达成芯片自给自足的目标,欧盟必须重建当地的生态系统,这反过来又可能增加太高昂的成本。

据悉,去年欧洲芯片联盟的初始公共和私人投资总额高达300亿欧元,仅略高于台积电2021年度的资本支出预期。

正因为此,尽管美国暴风雪导致的芯片生产骤停只是阶段性的损失,业界对半导体供应的焦虑却因此发酵。可以想见,无论是地缘竞争还是企业博弈,芯片技术的“战争”已在白热化中恢弘打响。