车市遭遇“逆境”,“新四化”转型迫在眉睫,全球化等方面的布局也需提速,多重考验之下,汽车零部件企业近几年掀起并购热潮,或抱团取暖,共渡严寒,或强强联合,剑指未来。

普华永道此前发布的《全球汽车零部件行业深度整合》报告指出,预计2019年全球汽车零部件并购交易总额将达到440亿美元;在过去的四年中,已有三年的年度交易总额突破500亿美元。另外,如果将自动驾驶技术相关的股权投资交易计算在内,今年的交易总额可能超过500亿美元。

进入2020年,汽车零部件行业并购仍在持续。在刚刚过去的一季度中,汽车零部件行业就有多起并购案爆出,另在此期间,此前公布的几起并购案也迎来了最新进展。日前,盖世汽车特对一季度汽车零部件行业并购案进行汇总,并尝试找出这些事件背后企业的真实意图。

一、博格华纳宣布收购德尔福科技

1月28日,博格华纳宣布已与德尔福科技达成最终交易协议,打造全球领先的动力公司,为轻型车和商用车制造商及售后市场提供服务。博格华纳将以全股票交易的形式收购德尔福科技,后者企业价值约为33亿美元(包括债务),交易预计将于今年下半年完成。

图片来源:博格华纳

盖世解读:

博格华纳近几年正以内燃机(Combustion)、混合动力(Hybrid)和电动化(Electric)为主线的 “CHE” 组合拳战略推进电气化转型。目前,博格华纳五大业务单元除原有的传统燃油车业务之外,均已拓展相应的混合动力车型和纯电动车型业务,如电驱动模块、高压空气加热器和高压液体加热器等电池及座舱热管理产品已开始向新能源市场拓展。

为扩充电气化实力,博格华纳在过去几年发起了多起收购事项。该公司于2015年和2017年先后收购了雷米电机和英国新能源汽车控制装置和电池充电器生产商Sevcon,扩充了其在电机、电控及电驱动方面的能力。2019年2月,该公司又收购并整合了两个在电动和混动驱动领域的知名企业Rinehart Motion Systems和AM Racing,设立全资子公司”Cascadia Motion”,专注于利基和低批量制造应用,进行全电动和混合动力驱动系统的设计、开发和生产。

此次收购德尔福科技,博格华纳意在强化博格华纳电子电力产品组合、产能和规模,加速电气化转型。具体来看,德尔福科技传统燃油动力系统产品包括发动机燃油喷射系统、碳罐、电控ECU和变速器控制器等,这些产品可与博格华纳的涡轮增压器、废气再循环阀、发动机正时系统、变速器、热管理等充分互补;电驱动系统产品包括DC-DC转换器、在线充电器、电池管理系统、软件开发与应用,这些技术可与博格华纳的电子涡轮增压器、P2混合动力模块、高压PTC加热器、电机、电池包、“三合一”电驱动系统形成合力。

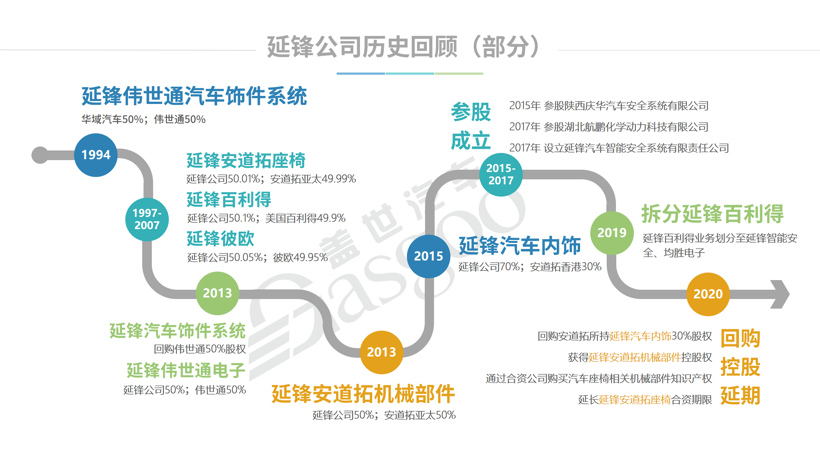

二、延锋宣布收购安道拓持有的延锋汽车内饰30%股权

2月2日,延锋汽车饰件系统有限公司(以下简称“延锋”)宣布,公司与安道拓就双方合资组建的多家合资企业相关事宜达成一揽子协议。其中,延锋拟出资 3.79 亿美元(约合人民币26.44 亿元),收购安道拓持有的延锋汽车内饰系统有限公司(以下简称“延锋汽车内饰”)30%股权。此前,延锋于 2015 年重组原江森自控(现安道拓)全球汽车内饰业务,并成立延锋汽车内饰,延锋和安道拓分别持有延锋汽车内饰70%和30%的股权。交易完成后,延锋汽车内饰将成为延锋全资子公司。

盖世解读:

单从这部分协议内容来看,延锋的目的似乎在于实现汽车内饰业务的“独立发展”。但值得注意的是,延锋与安道拓还达成了另外两项协议:一、延锋将取得对延锋安道拓机械部件系统有限公司董事会控制权,后者业务范围将扩展至全球,并可在境外设立子公司;二、延锋安道拓机械部件将以 2000 万美元(约合人民币 1.39 亿元)向安道拓购买汽车座椅的滑道、调角器、锁扣及调节机构等机械部件包括各国专利在内的知识产权。从这两项协议不难看出延锋公司加速全球化进程的“心思”,如果结合这两项协议来看此次收购事件,延锋汽车内饰的独立发展或还有更深层次的意义,也即打破“合资”公司所带来的“紧箍咒”,获得海外布局决策权,加速全球化进程。

三、佛吉亚完成对SAS收购

2月下旬,佛吉亚官方透露,在获得相关监管机构的批准后,该公司已于1月30日在法国宣布完成对SAS的收购,以2.25亿欧元(约合17.52亿元人民币)从大陆集团购回剩余50%的股份。SAS是佛吉亚与大陆集团于1996年成立的合资公司,主营业务为内饰模块组装以及物流运输。

图片来源:佛吉亚

盖世解读:

在汽车智能化、网联化的浪潮下,消费者对于汽车的期许越来越高,以消费体验和智能控制为核心的智能座舱成为汽车产业重要的发展主题。据相关机构预计,智能座舱的渗透率将在今年开始迅速提升,2030年有望达到千亿规模。

佛吉亚早在5年前就展开了未来智能座舱的布局,之后更是将智能座舱视为核心业务投入了大量研发费用。另外,在收购派诺特汽车、江西好帮手、日本歌乐、Creo Dynamics和COVATech(承洺股份有限公司)之后,佛吉亚于2019年4月正式成立佛吉亚第四事业部——佛吉亚歌乐汽车电子。新的事业部主要聚焦提升座舱电子的技术能力,包括车载信息娱乐系统、语音和视觉效果的解决方案,这对于佛吉亚智能座舱实力提升十分关键。

此次将SAS纳为全资子公司,佛吉亚将进一步增强其系统集成能力,从而覆盖所有内饰模块,包括照明和热管理等功能。同时,也将提升佛吉亚的及时生产工厂网络,拥有分布在欧洲、北美、南美以及中国地区的20家工厂。长期来看,此举有利于佛吉亚未来通过智能座舱业务获取更多收益。

四、 采埃孚收购威伯科迎新进展

2019年3月,采埃孚宣布以每股136.50美元收购威伯科,双方将联合成为全球性商用车技术集成系统供应商,两家公司合并后的销售总额将达约400亿欧元。时隔一年,这一收购案迎来了最新进展。今年3月,据外媒报道,采埃孚与威伯科宣布,除了正在等待中国国家市场监督管理总局(SAMR)批文外,双方已收到其他监管部门签发的批准函,该并购案预计将于今年二季度完成。

图片来源:采埃孚

盖世解读:

2015年,采埃孚完成了对美国天合的收购,天合主动和被动安全系统技术以及自动驾驶技术,对采埃孚的产品和技术组合形成了有力补充,采埃孚由此在自动驾驶领域打下了坚实的基础。

在此之后,采埃孚还进行了一系列的收购,并陆续与多家零部件厂商建立合作,其中包括2016年收购德国激光雷达公Ibeo 40%的股权,2017年收购超高频雷达制造商Astyx 约45%的股权,2017法兰克福车展期间与中国BAT巨头百度的合作,2019年收购乘员识别软件公司等,由此加快了自动驾驶研发步伐。

此次收购威伯科,采埃孚同样是在为自动驾驶技术发展铺路。威伯科是世界领先的商用电子制动、稳定性和悬挂控制系统方面世界领先的供应商之一,将该公司收入囊中,采埃孚的能力范围可进一步扩大至商用车制动解决方案,其中包括卡车和挂车的紧急制动操作,这对自动驾驶功能的落实有重要作用。

五、克诺尔将收购Sheppard

1月份,据外媒报道,采埃孚收购威伯科的交易已获得美国和欧盟的反垄断批准。作为批准条件,美国监管机构要求两家公司出售威伯科旗下驰派达(Sheppard)转向系统业务。因为采埃孚和威伯科合并后将成为北美地区唯一的转向系统供应商。随后,据外媒报道,克诺尔集团(Knorr-Bremse)将从威伯科手中收购Sheppard公司。收购何时完成,取决于交易完成条件,以及监管部门的批准,另还取决于采埃孚对威伯科的收购进度。本次交易预计将于2020年上半年完成。

图片来源:克诺尔

盖世解读:

克诺尔集团是全球领先的轨道及商用车辆制动系统制造商,Sheppard主要开发汽车转向系统及相关产品并提供服务,两者结合可谓相得益彰。

据悉,对商用车辆横向力和纵向力实现完整的控制,是驾驶辅助系统解决方案,以及自动驾驶解决方案的必要前提。Sheppard在循环球转向系统(RCB)方面的专业知识与克诺尔的全球系统技术相结合,能够衍生更具优势的产品,例如扭矩叠加转向系统(TOS),以及驾驶辅助和自动驾驶功能。

因此,对于克诺尔来说,收购Sheppard将推动公司业务向辅助驾驶及自动驾驶方面进一步扩展。

六、 英飞凌收购赛普拉斯案过审

3月,美国外国投资委员会完成了对英飞凌收购赛普拉斯半导体公司的审查工作,委员会认定该笔价值100亿美元(约合人民币695亿元)的交易并未涉及到“国家安全”问题。4月消息显示,此项收购已获得中国国家市场监管总局的反垄断许可。此项收购于2019年6月公布,至此已获得所有必要的监管机构批准,预计于4月16日左右完成。

图片来源:英飞凌

盖世解读:

近年来,在汽车行业变革的同时,汽车电子领域也在发生激烈变化,以英飞凌、恩智浦、瑞萨等为首的汽车半导体企业,以及近两年在汽车电子市场异常活跃的高通、英特尔、英伟达等芯片企业,为增强自身在汽车电子领域的竞争力,正在上演并购大戏。

从英飞凌来看,为实现规模扩张,该公司一直在整合行业资源。早在2016年7月,英飞凌以8.5亿美元的价格从美国LED大厂科锐公司(Cree)手中收购其Wolfspeed功率和射频业务部部门;2016年10月,英飞凌又收购了荷兰MEMS 设计公司Innoluce ,用于补充其为蓬勃发展的自动驾驶技术传感器市场的领先优势;2018年2月,英飞凌还收购了Merus Audio公司,进一步巩固英飞凌科技在人机交互(HMI)领域的技术专长。

此次收购赛普拉斯同样是英飞凌为提高市场份额的战略举措。赛普拉斯是美国一家电子芯片制造商,公司曾推出多个车载连接解决方案,用于满足汽车客户对于车载应用安全性和可靠性的严格要求。从2019年财报来看,英飞凌与赛普拉斯合并后,新的英飞凌在汽车电子市场份额预计可达到13%,或“变身”最大汽车芯片商。