据Strategy Analytics此前报告,2019年汽车半导体厂商市场份额排名前五的企业分别是恩智浦(NXP)、英飞凌、瑞萨、德州仪器(TI)和意法半导体(ST),对应的市场份额分别为11.3%、11.2%、8.7%、8.1%和7.6%。

但在2020年,由于英飞凌成功收购赛普拉斯,后者2019年的市场份额为2.2%,导致英飞凌一跃成为全球车用半导体领域的NO.1——两家公司合并后,英飞凌在全球汽车半导体市场中的份额达到了13.4%。

如今,这一市场格局有望再度被改写。本月初,三星被曝有意收购汽车半导体公司, NXP、TI和瑞萨均是主要目标。此前,三星在汽车半导体领域的地位并不突出,一旦此次传闻成真,便意味着三星也将跻身汽车半导体头部玩家阵营。

汽车半导体发展前景广阔,三星加速布局

面对汽车芯片的持续短缺,有些企业忙扩产,有些企业忙扩张,三星就属于后者。

月初,三星电子首席财务官在财报电话上表示,未来三年将采取积极的并购策略,以提高竞争力。有知情人士透露,三星电子可能尝试收购汽车半导体领域的公司,如荷兰的恩智浦、美国的德州仪器、日本的瑞萨电子、德国的英飞凌等。

图片来源:三星

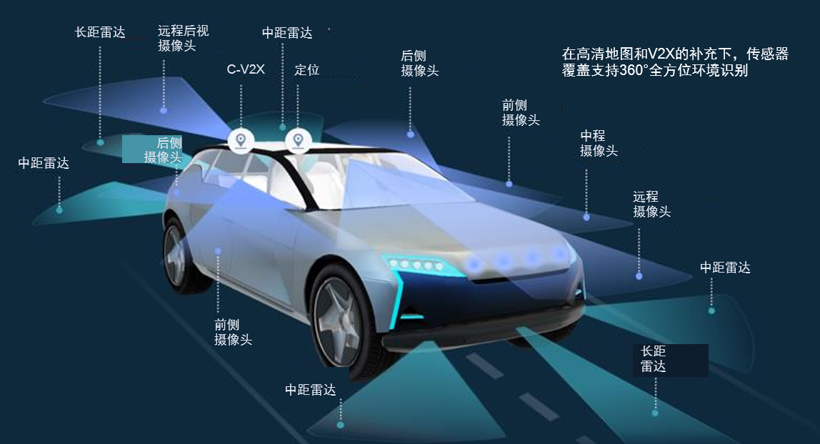

三星作出这一考虑背后的支撑是,汽车半导体市场增长潜力巨大。随着汽车“四化”变革渐入深水区,半导体在车内的应用越来越来广泛。根据韩国汽车技术研究院的数据,传统内燃机汽车大约使用200到300个半导体,而对于L3或更高级别的自动驾驶汽车,需要多达2000个半导体。

正因为如此,随着汽车智能化、网联化程度的不断提升,当前半导体在单车上的整体价值也越来越高。据Gartner预测数据显示,2018年单辆汽车中的半导体价值为400美元,到2024年无人驾驶汽车普及时,预计单车半导体的价值将超过1,000美元,发展空间十分广阔。

然而三星此前在车用芯片领域的表现并不突出。虽然根据Gartner发布的数据显示,2020年全球半导体销售数据以及全球十大半导体的最新名单中,三星稳居第二,其半导体业务的主要支柱却是存储芯片。在车载芯片领域,三星并不显眼,直到2018年才逐渐开始崭露头角。

Exynos Auto,图片来源:三星

2018年10月16日,三星电子宣布新推出两个子品牌:汽车芯片专属品牌Exynos Auto和图像传感器品牌ISOCELL Auto,以加速向汽车领域扩张。其中Exynos Auto品牌将致力于三个方向:面向信息娱乐系统的Exynos Auto V,面向自动驾驶及高级驾驶辅助的Exynos Auto A,和面向车载通信的Exynos Auto T。而ISOCELL Auto产品这主要是帮助汽车在不同环境中准确识别物体。三星电子曾于2018年推出了智能手机图像传感器ISOCELL的汽车版本,试图利用智能手机使用的图像传感器技术,在汽车图像传感器市场占据一席之地。

两个多月后,2019年初,三星联合奥迪正式推出旗下首款自动驾驶汽车芯片Exynos Auto V9。据了解Exynos Auto V9专为高级信息娱乐系统而设计,允许在多个屏幕上显示内容,以获得更安全,更愉快的体验,芯片本身基于8nm工艺制造,预计将于2021年首次亮相。除此之外,三星还于2019年5月宣布将向奥迪提供Exynos Auto 8890处理器,并与特斯拉在 HW 3.0 自动驾驶芯片上展开了合作。

但与瑞萨电子、恩智浦、德州仪器等车用芯片领域的头部企业相比,三星依旧还有很大的差距。根据市场研究公司Omdia的调查,三星电子作为唯一活跃于全球汽车半导体市场的韩国公司,截至2020年第四季度,其市场份额不到1%。

三星显然也意识到了这一点,所以近两年一直在积极“补短板”。比如近日三星宣布进一步深化与特斯拉的合作,联合后者合作开发5nm纯自动驾驶芯片,并被曝已经开始在京畿道华城改造其内存生产线,用于生产CMOS图像传感器,以打入车载图像传感器市场,在全球图像传感器市场占据更大份额。

而关于三星意欲收购汽车半导体企业的消息,甚至早于2019年可能就已经启动了。当年在三星宣布了其系统增长计划后,有传言称恩智浦、赛灵思和英飞凌三家公司将进入三星的并购名单。

更有韩媒爆料称,三星已于2019年对恩智浦和德州仪器进行了尽职调查,并认为恩智浦是此次收购的有力竞争者。毕竟恩智浦曾就出售事宜与高通接触过,有出售意愿,另一方面恩智浦在汽车应用处理器和信息娱乐方面拥有出色的技术能力,可与哈曼产生很好的协同作用。一旦此次收购传闻成真,有望直接把三星送上车用半导体领域头把交椅的位置。

巨头密集加持,半导体领域并购潮持续爆发

回看近几年汽车半导体领域的演变路线,除了三星,其实还有很多半导体厂商都在积极强化汽车领域的布局,而且大家的做法如出一辙,基本都是通过收购来提升在车用芯片领域的声量,比如英特尔收购Mobileye、瑞萨收购IDT、英飞凌收购赛普拉斯、艾迈斯收购欧司朗等,部分玩家甚至借助并购成功跻身市场前列。

作为曾经的汽车芯片市场龙头,恩智浦“老大”的地位就是通过收购来实现的。2015年3月,恩智浦宣布以118亿美元收购飞思卡尔,两家企业合并后,恩智浦市值超过400亿美元、年营收超过100亿美元,成功跃居全球最大汽车半导体供应商的位置,并一直持续到2019年。

为进一步巩固恩智浦在汽车芯片领域的龙头地位,2019年5月29日,这家芯片巨头还宣布以17.6亿美元收购Marvell的无线连接业务,涉及的主要产品线是Marvell的Wi-Fi和蓝牙等连接产品,以补强其在工业和汽车领域的无线通信实力。Marvell曾于2019年5月7日宣布将以4.52亿美元收购Aquantia,借Aquantia的Multi-Gig以太网控制器进入车载网络市场,并借助 Aquantia 的多项技术,为 Marvell 的 L4 和 L5 级别自动驾驶系统提供足够的带宽。

2019年车用半导体厂商市场份额排名,图片来源:英飞凌

2020年,随着英飞凌完成对赛普拉斯的收购,实现赛普拉斯的微控制器、软件和连接组件等产品组合,与英飞凌的功率半导体、传感器和安全解决方案形成优势互补,全球汽车半导体老大的位置再度易主。而在此之前,英飞凌还于2016年10月全资收购了总部位于荷兰奈梅亨的无晶圆厂半导体公司Innoluce,以为高性能激光雷达系统开发芯片组件,助力自动驾驶发展。2018年8月,英飞凌被曝曾尝试收购意法半导体,但最终放弃了收购想法

另外,英特尔、高通、艾迈斯、瑞萨等芯片巨头也选择了通过收购来强化或者切入汽车市场。其中英特尔于2017年3月以153亿美元的价格收购了Mobileye,进一步强化自动驾驶领域布局。而其竞争对手高通则相中了恩智浦,在2016年曾试图以每股110美元、总计380亿美元的价格对恩智浦进行收购,并在之后因恩智浦股东施压,将价格提升至440亿美元。

不过由于迟迟未获得主要监管部门的一致同意,2018年7月高通无奈宣布终止对恩智浦的收购,同时向后者支付了20亿美元收购终止费用,高通也因此失去了一个成为汽车市场头号玩家的绝佳机遇。但高通并没有因此气馁,而是选择了持续强化自主研发,来深化汽车业务布局,并在随后两年陆续发布了骁龙™汽车数字座舱平台、Snapdragon Ride™自动驾驶平台等多个拳头产品,成为智能汽车产业链上不可忽略的重磅玩家。

Snapdragon Ride™自动驾驶平台,图片来源:高通

而瑞萨,继2017年初斥资32亿美元收购了美国芯片商Intersil,2018年9月宣布以67亿美元收购IDT,持续抢攻自动驾驶等需求持续看俏的车用芯片市场,近日这家半导体巨头又被曝正在洽谈收购戴乐格半导体(Dialog Semiconductor),收购金额预估将达到约60亿美元。据了解,戴乐格半导体主要提供包括电源管理芯片、照明芯片、蓝牙芯片等在内的混合信号芯片,曾是苹果公司的供应商。瑞萨电子表示,希望通过这笔交易增强其车用芯片业务。

但正如瑞萨电子所言,双方洽谈的声明并不代表一定能完成收购,交易最终能否完成还需主要地区的监管部门通过。且据外媒报道,除了瑞萨电子,戴乐格同时还在与其他多个候选买家进行谈判,潜在买家包括意法半导体等。

这意味着,这场已持续数年的半导体整合潮在2021年仍将持续,甚至有望愈演愈烈,吸引更多的玩家加入,而车用半导体市场的竞争格局也因此将再度被改写,不排除诞生一些新的头部玩家。