毫无疑问,2021年的中国车市是属于新能源的。

就中汽协最新数据显示,今年11月我国新能源汽车产销量再创单月销量新纪录,均超45万辆水平,新车销量渗透率已达17.8%,继续高于上月,其中新能源乘用车市场渗透率达到19.5%。至此,我国新能源汽车产销量分别完成302.3万辆和299.0万辆。

且无论是在中汽协、欧阳明高院士、吴锋院士、盖世汽车研究院在内的多家协会机构、专家学者的预测中,至今年年底,这一数值将介于330万辆至350万辆,而关于“提前完成2025年新能源新车渗透率20%”的认知也早已在业内获得普遍认可。

基于终端市场需求的高歌猛进,“2021年动力电池行业如果用两个关键词来形容,一个是‘扩’,疯狂的扩产;第二个是‘涨’,疯狂的涨价。”日前,国家科技成果转化基金新能源汽车创业子基金合伙人兼总裁方建华在第六届动力电池应用国际峰会(CBIS2021)上如是概括。

扩产,TWh时代正在快速逼近

“蜂巢能源的目标是要占据全球25%的市场份额,按照75%产能产能利用率来计算,2025年要挑战600GWh的全球产能目标。”本月初,在蜂巢能源第二届电池日上,蜂巢能源董事长兼CEO杨红新如是畅想。

一周后,孚能科技也对外公布自己的百GWh产能规划。

此外,根据此前公开信息显示,宁德时代至2025年规划产能有望超过670GWh,产能规划地区涉及福建宁德、四川、青海、广东、江西、上海等地;

比亚迪扩产速度也不输宁德时代,初步统计2025年比亚迪规划产能有望超过600GWh,涉及广东、青海、重庆、湖南、西安、贵州、江苏、湖北、浙江等省市;

中航锂电2025年也有500GWh的产能规划;亿纬锂能2023年将建成200GWh产能;国轩高科2025年产能规划300GWh;力神电池至2025年产能规划100GWh......

至此,据盖世汽车不完全统计,至2025年我国本土锂电池企业规划产能已超过3TWh。

“在全球汽车产业变革、碳排放政策趋紧趋严背景下,主流车企电动化步伐纷纷提速,同时储能产业也将进入大规模发展阶段。”中国化学与物理电源行业协会秘书长刘彦龙分析指出,“动力电池的扩产也进入快车道,国内外头部电池企业今年悉数进行了数百GWh的扩产,未来市场对于动力电池上游材料的需求也会‘水涨船高’。我们预测,动力、储能电池需求的TWh时代会在2025年之前到来。”

他进一步指出,实际上,从当前我国新能源汽车销量、动力电池装机量即可看出这一趋势在加快。

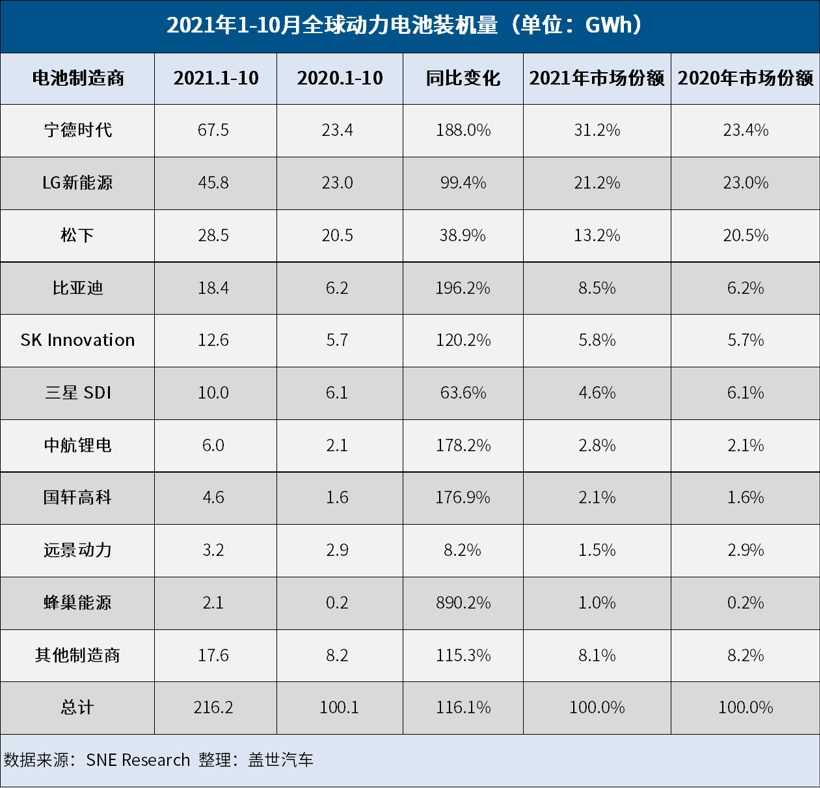

就韩国市场研究机构SNE Research公布的数据显示,在今年1-10月全球动力电池装机量Top 10榜单中,中国有6家电池制造商上榜,含宁德时代、比亚迪、中航锂电、国轩高科、远景动力以及蜂巢能源,而这六家占据了全球47%市场份额。

刘彦龙认为,在全面开放、竞争的市场中,中国头部电池企业在产品研发、技术、成本、服务能力等方面已处于全球第一集团,真正实现了“大而强”的目标。

涨价,从材料到产品价格日渐“疯狂”

自去年疫情爆发以来,原材料价格逐渐走高,进入2021年更是如此。

中国工程院院士、北京理工大学教授、中国化学与物理电源行业协会动力电池应用分会专家委员会主任委员吴锋透露,“今年以来,我国动力锂电池各种材料价格水涨船高,碳酸锂、氢氧化锂、正极、负极、隔膜、电解液、六氟磷酸锂等价格普遍上涨,有的材料涨幅竟然高达五、六倍。”

受原材料价格飙升影响,比亚迪、国轩高科等动力电池企业自第四季度开始相继宣布提价,更有甚者直言,明年年初,圆柱形锂电池电芯将再次涨价,涨幅5%-15%。

方建华演讲ppt内容(盖世汽车摄)

至于涨价原因,方建华大致总结三点:“一是量化宽松政策背景下,大宗商品价格上涨,锂电池产业也不例外;二是2020年四季度开始,市场供不应求,产能不足;还有前几年调整阶段下游主机厂、电池厂压价、延账期,上游无利润、不愿扩产,如今报复性反弹。”

总结而言,依然是供需失衡所导致,因此,扩产并不仅在下游动力电池产能,而是在于上游、中游、下游全产业链产能均需加速前进。

但在方建华看来,这并非易事。他进一步分析指出,当前最易解决的是中游,尤其是电解液、正负极材料等材料产能或在一到两年内得到释放,而上游,诸如钴、镍、锂等矿产资源多进口自海外,海外扩产速度无论是其决策还是效率远低于国内需求增速,与此同时,是参与国际竞争的影响,供求关系恐将长期紧张。

也正因如此,今年以来我们可以看到动力电池产业链企业纷纷开启了抢占资源的布局模式,包括宁德时代、国轩高科、亿纬锂能、LG新能源、紫金矿业、赣锋锂业、富临精工、盛新锂能等国内外锂电制造和资源类企业。这也印证了确保供应链安全,特别是锂、钴、镍等矿产资源的供应安全,对于动力电池及新能源汽车产业链的顺利发展至关重要。

单以锂为例,中国作为全球锂资源需求量最大的国家,锂资源消费量占全球总消费量的40%以上。虽然中国已勘探的锂资源储量占全球的20%,但对两种储锂形式——卤水锂和硬岩锂的开采都不尽如人意,资源利用率相对较低。特别是锂盐的利用方面,我国虽拥有青海、西藏、四川等地丰富的卤水型锂矿资源,但当前“盐湖锂”尚处在一个产能初步释放阶段。

因此,“企业一方面要继续进行技术创新,提高锂盐的资源利用率;另一方面要积极与上下游协同,推动产能的整体释放。政府层面也要制定好产业发展政策,助力企业发展。”中国工程院院士、中国地质科学院矿产资源研究所郑绵平如是建议。

他进一步指出,对于电池企业而言,我们依旧要研发更多的新型电池技术,开发多种类不同应用的电池产品,降低对单一原材料的依赖,确保企业原料供应的安全可控;由于锂电池可回收的特性,加大锂电池回收力度,建设良好的回收体系,提升锂电回收技术,也将会缓解部分锂资源缺口。

不只是锂资源,吴锋院士亦指出,“从长远来看,锂电材料会面临资源紧张的局面,还有镍、钴等资源,都需要产业未雨绸缪。同时,我们需要继续加大对电池材料、单体、系统及相关基础科学的研究,在理论上不断探索创新,在技术上不断攻坚克难,助推全球产业发展。”

而可以期待的是,伴随动力电池全产业链的产能逐渐释放,其无论是原材料价格还是动力电池产品价格都将回归到相对合理的位置上。

未来,一场理性与感性的博弈

正如前文所说,扩产已是今年动力电池全产业链的关键词,从上游原材料到中游材料再到下游动力电池产能,可面对正快速到来的TWh时代,甚至是可以遇见的1TWh、2TWh甚至是3TWh时代,是否真的需要如此多的产能?

从最新装机量情况来看,动力电池应用分会数据显示,今年1-11月中国市场动力电池装机量约为128.3GWh,同比增长153.1%,全年装机量有望接近150GWh。另外,从电池技术路线看,一方面磷酸铁锂电池因经济、安全等优势,受到市场的青睐。今年1-11月中国市场磷酸铁锂电池装机量达到64.8GWh,首次高于三元电池63.3GWh装机量。

若以2025年我国新能源汽车销量900万辆估算,届时动力电池装车量仍难突破1TWh,即便是叠加储能,以及如宁德时代、国轩高科、孚能科技、蜂巢能源等电池企业的全球供应需求,亦与前文所提及3TWh之间存在巨大差值,更遑论全球动力电池市场中还存在如松下、LG、三星以及SKI等日韩劲敌的同步扩产。

基于此,若按照如上发展,动力电池产能过剩势必将成为常态。“现在动力电池扩产力度较大,产能规划数以百GWh计,投入都是几百个亿,这时候如果一家企业倒下,肯定是‘灰犀牛’。”方建华如是感慨。

如何规避“灰犀牛”的出现,方建华建议锂电池企业在扩产能的时候至少考虑以下五点因素:第一,真实需求。第二,技术工艺的稳定性能否支持快速的产能扩张。第三,企业管理水平以及是否有足够技术人才做支撑。第四,供应链能否保证。第五,金融资金保障。

而作为动力电池产业链中重要玩家之一——欣旺达副总裁梁锐亦表示,“任何企业的发展都有这样一个(扩产)过程,需要所谓的理性和感性之间的平衡。”

“做动力电池不是光有钱就可以,还要有战略,有供应链,有人才,甚至还得有韧性,你需要坚持下去。”他进一步指出,“电池企业是技术密集型、资金密集型、规模效益型的,这几个条件一一筛选谁能走到最后,谁能最后成为市场上主要的玩家。这确实是一场大浪淘沙的过程,经过各种条件综合实力比拼才能确定下来的。”

基于此,方建华认为,“在这种状况下,有些企业真的不要急于扩大产能,应先把基本功练好。”

他进一步指出,我国汽车产业尤其是动力电池产业链刚刚经历“黑天鹅”满天飞的至暗时刻,现在迎来高光时刻,我们一定要冷静,要警防“灰犀牛”的来袭。而这不只是产业界需要思考,投资界更应冷思考。

正如先导智能董事长王燕清所说,“未来新能源汽车产业链发展趋势基本明确,终端消费市场需求充足,动力和储能电池扩产成为必然,但在确保行业高速发展的同时,我们必须回归行业发展的本源——注重创新、效率驱动,以高效率、高品质的产品技术来提高自身核心竞争力,持续保持行业创新。”

我们始终坚信,产能的快速扩充是可以在一定程度上满足未来需求的必要条件,但前提是优质产能,而“优质”源于创新。