如今,人工智能无处不在,芯片无处不在。当人工智能与芯片相遇,新的产业机会逐渐展开。

根据亿欧智库《2022中国人工智能芯片行业研究报告》数据测算,中国自动驾驶行业2022年规模增速将达到24%;智能摄像头产品出货量增速超15%;手机、平板、VR/AR眼镜等智能产品出货量也均有较大增速,催生出大量的智能芯片需求。

近年来,汽车成为对芯片供应最为敏感的产业之一。自2020年下半年,全球芯片产能持续紧张,涨价、囤货、炒货、抢货,甚至直接导致车企停产。此外,随着汽车产业智能化升级、自动驾驶普及,技术含量更高、产业链价值更大、先进制程的高算力人工智能芯片,逐渐成为竞争前沿。

智能芯片作为自动驾驶域和座舱域控制器的核心,被称为智能汽车的最强大脑。根据Gartner数据,预计到2025年,全球汽车AI芯片市场将以31%的年复合增速飙升至236亿美元。中国汽车AI芯片的市场将达到68亿美元,2030年为124亿美元,年复合增长率预计可达28.14%。

在如此巨大的市场需求之下,目前我国芯片的对外依存度依然较高,汽车芯片由国外厂商占据主体。我国自主汽车芯片规模仅占全球的4.5%,汽车芯片对外依赖度高达90%。

中国海关总署相关数据显示,2022年第一季度,我国进口商品总金额约为6579.8亿美元,同比上涨9.6%。其中,芯片进口金额约为1071.961亿美元,占据我国进口商品总金额的16.29%。不仅如此,我国进口芯片金额增速约为14.6%,超过进口商品总金额增幅。

此外,同期内,我国对外出口的芯片金额约为702.8亿美元,大约是我国进口芯片总金额的65.56%,差距依然较大。这再次表明,我国芯片“净进口国”地位没有发生实质性改变,半导体产业依然较为依赖国际市场。

但不可否认的是,相对于国外,即使国内汽车芯片还处于起步阶段,但我国在人工智能领域具备一定先发优势,如今国内众多AI芯片初创公司,在国内的利好环境下加快成长,以求实现人工智能芯片的“弯道超车”。

比如酷芯微电子依托智能感知、智能计算、智能传输三大核心技术,通过自主研发芯片架构及核心IP,提供专用于人工智能的高性能芯片及解决方案。目前,酷芯微电子产品已应用于智能安防、智能硬件、智能车载、无线图传等多个领域。

无独有偶,寒武纪专注于人工智能芯片产品的研发与技术创新,是目前国际上少数全面掌握通用型智能芯片及其基础系统软件研发和产品化核心技术的企业之一。目前,寒武纪产品已广泛用于互联网、金融、交通、能源、电力和制造等多个领域,为复杂AI应用场景提供充足算力。

地平线的产品可面向智能驾驶以及更广泛的智能物联网领域,提供包括效能边缘AI芯片,丰富算法IP、开放工具链等在内的全面赋能服务。目前,地平线是业界唯一能够提供从L2到L4全场景整车智能芯片方案的人工智能平台型企业,与奥迪、比亚迪、长安汽车等企业达成了深度合作。

但中国AI芯片企业的未来远不止于此,随着行业升级和市场发展,智能终端产品种类也逐渐多样,智能音响、服务/商用机器人等消费硬件、工业/数控设备等工业产品以及通信产品等日渐丰富,不同产品类型也对芯片性能与成本提出更多的要求。

(图源:《2022中国人工智能芯片行业研究报告》)

对于智能汽车行业而言,一辆车上有40到150块芯片,一共分为三类,其中一类负责计算,比如自动驾驶的AI芯片。AI芯片一般是指针对AI算法的ASIC(专用芯片)。传统的CPU、GPU都可以拿来执行AI算法,但是速度慢,性能低,无法实际商用。所以,开发ASIC就成了必然。

根据亿欧智库《算力驱动汽车——2021中国智能汽车算力发展研究报告》,在国内智能汽车感知、交互、场景应用持续升级的背景下,座舱芯片需支撑大规模传感器数据处理、持续攀升的AI算法数量与海量应用软件服务,座舱数据量与处理需求将超过手机,算力需求飞速增长。

换言之,如何更好地满足智能汽车日益增长的算力需求,提升计算效率,是当前影响汽车产业智能化发展的关键问题。

如今,以高通、英伟达为代表的国际芯片巨头在大算力芯片上具备绝对领先优势。但国内以地平线、黑芝麻智能等为代表的本土自主芯片厂商也在发力追赶。

2022年,黑芝麻智能的大算力芯片将要真正量产上车。华山二号A1000 Pro单颗最大算力可达106TOPS,在硬件基础上实现软硬件完全结耦,核心的部件和软件模块都可以根据客户的需求进行定制和替换。

与此同时,亿欧智库认为,芯片的绝对算力高低固然重要,但对于主机厂开发量产车型而言,芯片选择需兼顾算力、成本、功耗、易用性、同构性等多重因素。因此,如何在有限算力下帮助客户算法软件最高效地运行是衡量芯片厂商竞争力的核心标准。

(图源:《算力驱动汽车——2021中国智能汽车算力发展研究报告》)

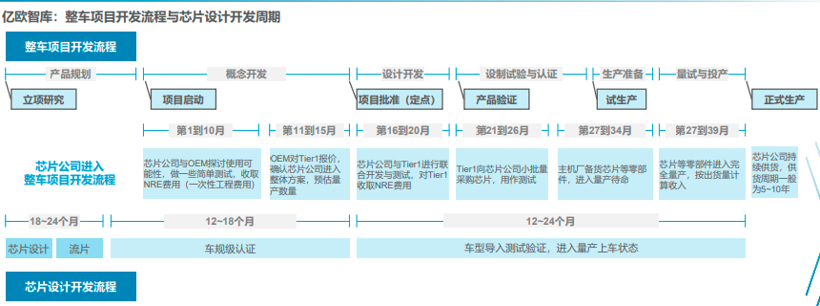

亿欧智库判断,未来汽车芯片厂商在产业合作中,将与主机厂建立更多前端沟通,挖掘市场真实需求,提高产品定义与设计前瞻性;芯片厂商将进一步提升自身的算法与软件技术积累与理解,以提高产品持续升级能力;优秀的服务能力将成为面对主机场差异化需求时的关键竞争优势。