近期,我国多家汽车零部件企业上市公司陆续公布了今年一季度财报,盖世汽车整理了其中25家主流企业一季度的业绩情况。整体来看,这些企业业绩表现并不一致,在部分企业营收与净利双双暴涨之时,有些企业却“增收不增利”,甚至营收与净利双双下滑。

锂矿企业业绩暴涨,动力电池企业“增收不增利”

在此次统计的众多企业中,“锂矿双雄”赣锋锂业与天齐锂业可谓“大赢家”。赣锋锂业一季度实现营业收入53.65亿元,较去年同期增长超2倍,净利润达到35.25亿元,同比大涨超6倍。天齐锂业增速更猛,一季度实现营业收入52.57亿元,较去年同期增长近5倍,净利润达到33.28亿元,同比暴增超14倍。

这一表现自然离不开一季度新能源车市高速增长下上游材料需求的持续增长。业界周知,今年一季度,受疫情反复、需求收缩等多因素影响,我国整体车市表现并不太理想。据中汽协数据,一季度我国累计汽车产销分别达648.4万辆和650.9万辆,同比增长2.0%和0.2%,增速较1-2月回落6.8个百分点和7.3个百分点。不过在此局势之下,新能源车市“风景独好”,一季度新能源汽车产销分别达到129.3万辆和125.7万辆,同比均增长1.4倍。

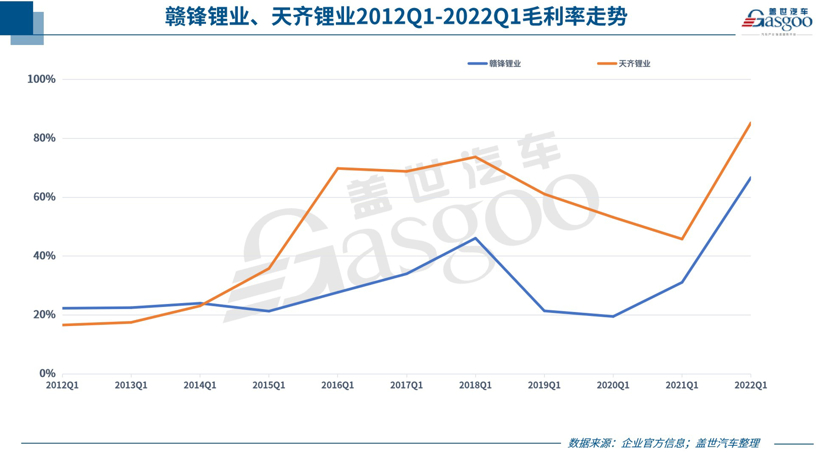

当然,相较于市场需求的提升,锂材料价格的快速上涨,是锂矿企业盈利暴涨的更关键原因。相关数据显示,2022年初,电池级碳酸锂、电池级氢氧化锂每吨的价格较上年同期上涨近8倍,锂辉石、六氟磷酸锂等每吨的价格上涨约4倍,电解钴、523三元材料、磷酸铁锂材料、三元电池电解液等的价格也同步飙升了数倍,这直接提升了锂矿企业的毛利率水平。

不过值得注意的是,在赣锋锂业等锂矿企业受益于此而业绩大涨的同时,动力电池企业却因此业绩受损。

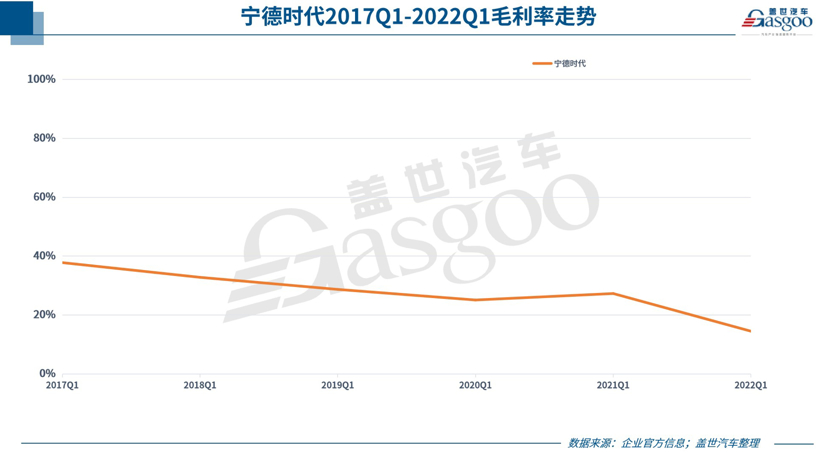

诚然,新能源车市的火热,直接拉升了动力电池需求,这带动了相关厂商营收的上涨。在此次所统计的众多企业中,这一类企业营收增势也十分可观。例如以一己之力扛起国内动力电池半边天的宁德时代,一季度营收已经达到486.78亿元,较去年同期大增153.97%。亿纬锂能、国轩高科的营收虽与宁德时代不在一个量级,但增速都明显较高,一季度亿纬锂能同比增幅达到127.69%,国轩高科更是同比大涨了203.14%。

但一个明显的现象是,不同于此前营收净利齐增的局面,上述企业在一季度均遭遇了净利的下滑,且营收增速越高的企业,净利下滑得越厉害。而原材料价格飙升导致成本持续上行,正是此类企业盈利水平下降的“罪魁祸首”。

在宁德时代一季度业绩解读会上,宁德时代董事会秘书、副总经理蒋理坦言,2021年以来碳酸锂的涨价,为公司的经营带来了压力,但作为动力电池的龙头企业,为了维护行业的发展,一季度公司承担了主要的原材料涨价压力,这是其毛利率下滑的主要原因。

亿纬锂能净利的下滑与参股公司思摩尔国际利润下滑相关,同时因动力电池业务是其最大收入来源,碳酸锂等上游原材料价格上涨促使其毛利率下滑。据悉,受上游原材料价格上涨影响,一季度亿纬锂能的毛利率已下降至13.7%,而2021年其毛利率为21.57%。

国轩高科亦受原材料涨价拖累而出现毛利率下滑。据财报数据,国轩高科2021年全年销售毛利率达到18.61%,今年一季度这一比例下降至14.49%。有业内人士表示,该公司成本端扩产带来的规模优势被以碳酸锂为主的上游原材料涨价稀释,毛利率由此受损。

当然,为了缓解原材料价格上涨所带来的成本压力,不管是宁德时代,还是亿纬锂能、国轩高科等动力电池厂商都已经与下游客户协商调价,以推动盈利的逐步恢复。

蒋理在近期的业绩说明会上表示,宁德时代目前已基本完成与客户的协商调价,将在第二季度逐步实施落地,毛利率的恢复也是持续过程。亿纬锂能亦在其业绩说明会上表示,二季度净利润可以恢复到常态水平。国轩高科同样在投资者电话交流会上表示,与客户友好协商调价比较顺利,涨价是动态调整的,并已在陆续落地,“毛利率的恢复是一个持续过程,相信在合理的预期内,公司的盈利水平会有合理修复。”

不过动力电池企业们显然知道,面对原材料价格上涨所带来的持续性影响,将成本压力向下游整车厂传导并非长久之计,通过加强产业链上游布局,来保障原材料的供应并提升在上游的话语权,尤为重要。事实上,宁德时代、亿纬锂能、国轩高科等不少动力电池企业已经展开了行动,

国轩高科与JEMSE签约现场;图片来源:国轩高科

以国轩高科为例,该公司近日与阿根廷胡胡伊省国家能源矿业公司签署战略合作协议。根据协议,国轩高科与JEMSE将合资在胡胡伊省保税区兴建一座电池级碳酸锂精炼厂,后者将提供勘查面积约17000公顷的潜在锂矿产资源探矿及采矿权,保障资源供应。双方还将展开锂电产业下游业务合作,包括正极材料、电池制造等。此前3月,国轩高科还曾公布,公司计划在肥东投资建设动力锂电池上游原材料及电池回收等项目生产基地。

“新潮”企业增长稳健,“传统”企业增长空间待打开

既增收又增利的不仅仅只有“锂矿双雄”。在盖世汽车此次统计的企业中,有部分企业业绩增速虽远远不及赣锋锂业尤其是天齐锂业,但却实现了营收与净利的双增长,且增幅还算不错,例如拓普集团、德赛西威、华域汽车等。

具体来看,拓普集团一季度营收达到37.45亿元,较去年同期增长54.34%,归母净利润3.86亿元,同比上涨56.84%;德赛西威一季度营收为31.4亿元,同比增长超五成,归母净利润为3.2亿元,同比上涨近四成;华域汽车一季度实现营收373.7亿元,同比增长7.15%,归母净利润17.07亿元,同比上涨32.13%。

而梳理上述企业财报可以发现,这些企业的业务范畴虽不同,但业绩表现均受益于汽车电动化、智能化方向的前瞻布局。

据悉,拓普集团目前共拥有八大系列产品,分别是汽车NVH减震系统、内外饰系统、车身轻量化、智能座舱部件、热管理系统、底盘系统、空气悬架系统、智能驾驶系统,单车配套金额约3万元。而据该公司此前发布的信息,今年一季度,其面向智能电动汽车的轻量化底盘、热管理等业务增长强劲,另外线控底盘相关的转向系统、刹车系统、空气悬架业务也取得良好发展。

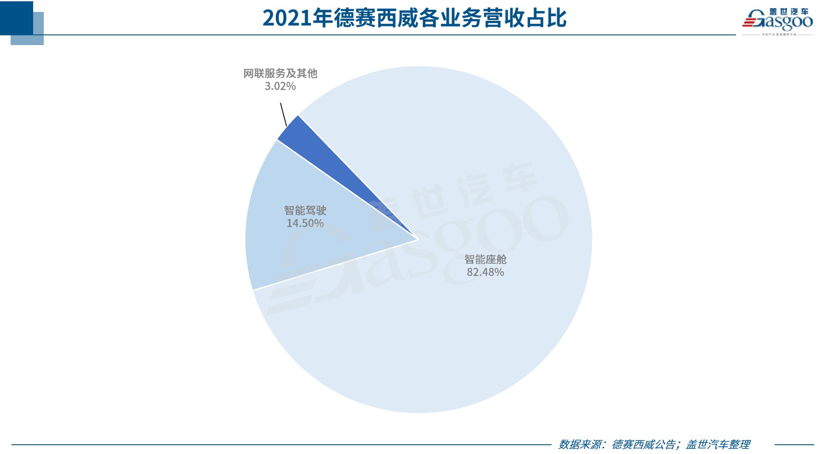

德赛西威主要有智能座舱、智能驾驶及网联服务三大业务板块,受益于汽车智能化发展的加速,今年一季度,德赛西威智能座舱业务订单和定点开拓顺利、智能驾驶及网联服务业务迅速发展。据了解,该公司已突破路特斯、Stellantis等重要新客户,在手新项目订单年化超120亿元,增速达80%以上。

再看华域汽车,近两年该公司智能电动产品相继投放,强化了增长动力。举例来说,在智能驾驶领域,华域汽车电子分公司发布自主研发的4D成像毫米波雷达产品,进而形成基本覆盖ADAS对毫米波雷达完整需求的产品线,各类毫米波雷达均已获得整车项目定点。智能车灯领域,华域视觉第一代DLP数字大灯与显示及控制系统已实现对智己、高合的量产供货;SLIM模组技术首款产品率先投放北美市场,搭载于凯迪拉克LYRIQ。驱动电机领域,华域电动获得沃尔沃相关车型辅驱电机全球定点,并完成800V高压驱动电机样机开发;华域麦格纳成功开发高功率平台电驱动系统产品,获得长城汽车相关车型定点。

当然,在同样的逻辑之下,华阳集团、四维图新、万向钱潮等几家企业同样实现了营收与净利的双增长。其中,四维图新一季度实现营业收入6.22亿元,同比增长19.78%,归母净利润0.12亿元,同比提升126.08%。据悉,在一季度,受益于主要客户重点车型销量增长以及大数据服务合作项目加速推进,该公司智云业务收入大幅增长,另在智芯业务方面,该公司加速拓展车规级MCU产品线客户规模,出货量与收入贡献同比实现较大增幅。

四维图新车规级MCU芯片;图片来源:四维图新

不过值得注意的是,相较于这些企业,一些目前仍更多依赖于传统业务板块的企业所面临的业绩压力明显较大,例如潍柴动力、威孚高科、一汽富维等等。

数据显示,潍柴动力一季度实现营收411.04亿元,同比下滑37.16%,归母净利润约10.51亿元,同比减少68.61%;威孚高科一季度营收较去年同期下滑7.6%,净利润也下跌了14.52%;一汽富维一季度营收同比下降14.4%,净利较去年同期下滑近六成。

如上企业的盈利情况,其实一定程度反映出,传统零部件企业转型的行动与阵痛相生相伴。

目前来看,这些企业或多或少都将触角伸向了新领域。潍柴动力近日在投资者互动平台表示,面对新能源化的发展趋势,公司全面布局燃料电池、混合动力及纯电动等多种技术路线,相关产品已经投放市场。就威孚高科而言,除柴油燃油喷射系统产品、汽车尾气后处理系统产品和进气系统产品之外,该公司燃料电池核心零部件产品也已实现小批量生产和销售。一汽富维亦然,除传统车轮、保险杠、汽车内饰业务以外,该公司近年逐步向车灯、轻量化零部件、智能座舱等方向拓展。

不过很显然,从现有情况来看,这些企业仍需优化产品结构,通过电动化及智能化产品进一步拓宽业务边界,打开增长空间。