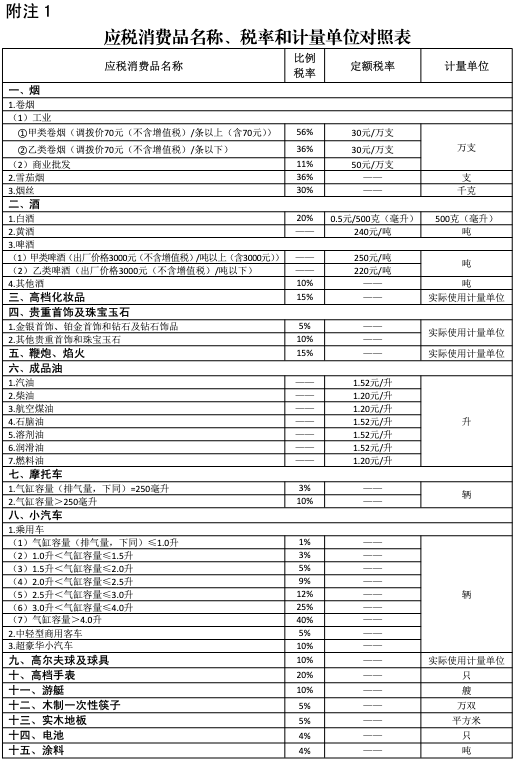

当从价计税时:应纳税额=应税消费品销售额×适用税率。当从量计税时:应纳税额=应税消费品销售数量乘适用税额标准计税方法。进口应税消费品,按照组成计税价格计算纳税。1、组成计税价格=(关税完税价格+关税)÷(1 消费税税率)。2、应纳税额=组成计税价格乘消费税税率。

一、消费税的计算公式

1、从价计税时

应纳税额=应税消费品销售额乘适用税率

2、从量计税时

应纳税额=应税消费品销售数量乘适用税额标准

3、自产自用应税消费品

a、用于连续生产应税消费品的,不纳税;

b、用于其他方面的:有同类消费品销售价格的,按照纳税人生产的同类消费品销售价格计算纳税,没有同类消费品销售价格的,按组成计税价格计算纳税。

组成计税价格=(成本+利润)乘(1- 消费税税率)

应纳税额=组成计税价格乘适用税率

4、委托加工应税消费品的由受托方交货时代扣代缴消费税。按照受托方的同类消费品销售价格计算纳税,没有同类消费品销售价格的,按组成计税价格计算纳税。

组成计税价格=(材料成本+加工费)乘(1- 消费税税率)

应纳税额=组成计税价格乘适用税率

5、进口应税消费品,按照组成计税价格计算纳税。

组成计税价格 =(关税完税价格+关税)乘(1- 消费税税率)

应纳税额 =组成计税价格乘消费税税率

6、零售金银首饰的纳税人在计税时,应将含税的销售额换算为不含增值税税额的销售额。

金银首饰的应税销售额=含增值税的销售额乘(1+增值税税率或征收率)

组成计税价格=购进原价乘(1+利润率)乘(1-金银首饰消费税税率)

应纳税额 =组成计税价格乘金银首饰消费税税率

7、对于生产、批发、零售单位用于馈赠、赞助、集资、广告、样品、职工福利、奖励等方面或未分别核算销售的按照组成计税价格计算纳税。

二、法律依据

《消费税暂行条例》

第五条消费税实行从价定率、从量定额消费税,或者从价定率和从量定额复合计税(以下简称复合计税)的办法计算应纳税额。应纳税额计算公式:

实行从价定率办法计算的应纳税额=销售额乘比例税率

实行从量定额办法计算的应纳税额=销售数量乘定额税率

实行复合计税办法计算的应纳税额=销售额乘比例税率+销售数量乘定额税率

纳税人销售的应税消费品消费税,以人民币计算销售额。纳税人以人民币以外的货币结算销售额的,应当折合成人民币计算。

第六条销售额为纳税人销售应税消费品向购买方收取的全部价款和价外费用。

第七条纳税人自产自用的应税消费品,按照纳税人生产的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。

实行从价定率办法计算纳税的组成计税价格计算公式:

组成计税价格=(成本+利润)乘(1-比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:

组成计税价格=(成本+利润+自产自用数量乘定额税率)乘(1-比例税率)

第八条委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。

实行从价定率办法计算纳税的组成计税价格计算公式:

组成计税价格=(材料成本+加工费)乘(l-比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:

组成计税价格=(材料成本+加工费+委托加工数量乘定额税率)乘(1-比例税率)

第九条进口的应税消费品,按照组成计税价格计算纳税。

实行从价定率办法计算纳税的组成计税价格计算公式:

组成计税价格=(关税完税价格+关税)乘(1-消费税比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:

组成计税价格=(关税完税价格+关税+进口数量乘消费税定额税率)乘(1-消费税比例税率)

根据上述的描述,我们可以了解到根据不同的消费品或劳务服务消费税的计算公式是不一样的,但是总的来说就以上几种,现在大家大概已经都可以理解了。消费税是国家筹集资金财政收入的一大主力,国家可以根据产业政策和消费政策调整征税对象,调节消费行为从而正确引导消费需求,所以消费税对我国事业发展来说也是意义非凡。

有法律问题?南通律师为您在线解答